NYUGDÍJBIZTOSÍTÁSOKRÓL ŐSZINTÉN

Nyugdíjbiztosítási útmutató: előnyök, hátrányok, apró betűk

A nyugdíjbiztoítás kétségkívül a legfelkapottabb nyugdíjmegtakarítási forma hazánkban. Rengeteg hirdetés népszerűsíti, sokféle termék közül választhatsz, és különféle megközelítésekből olvashatsz róla.

Nagyon fontosnak érzem, hogy a téma szakértőjeként írjak erről a megtakarítási formáról egy korrekt, részlehajlás nélküli összefoglalót, hogy minden információ meg legyen egy helyen és sikerüljön számodra még érthetőbbé tenni a nyugdíjbiztosításokkal kapcsolatos tudnivalókat. Reményem szerint a cikk végére el fogod tudni dönteni, hogy neked való-e ez a megtakarítási forma.

Milyen kérdésekre fogsz választ kapni, ha elolvasod a nyugdíjbiztosítási útmutatót?

Előszó a nyugdíjbiztosításokhoz, avagy a "szakma" kritikai bemutatása

Még mielőtt belecsapnék a témába, engedj meg egy szubjektív véleményt a termékről és arról a hype-ról, ami körüllengi. A nyugdíjbiztosítás biztosítás. Ez így banálisan hangzik, de fontos ezt megértened. Hogy miért lényeges kihangsúlyozni a biztosítás fogalmát? Mert a biztosítási szektor egyfelől egy nagyon leszabályozott szektor, rengeteg biztonsági elem van beépítve (elég csak a sokak által ismert viszontbiztosítási védelemről szót ejteni), és sokkal tőkeerősebb cégek állnak mögöttük, mint egy-egy magyar brókercég mögött. Ráadásul a biztosítók főtevékenységként a biztosítási díjbevételeket kezelik, tehát a befektetések során is elsődleges szempontként a biztonságos portfóliók kialakításában érdekeltek. Gondolj csak bele: nem "tőzsdézhetik el" pl. a lakásbiztosításokból befolyó díjbevételt sem, hiszen akkor nem tudnák kifizetni a károkat. Másfelől a biztosítási védelem pénzbe kerül, ráadásul az ingyenes tanácsadók jutalékát is ki kell gazdálkodni, ami általában valamivel drágább terméket eredményez. Ezt a költséget egy olcsóbb termék mellé időnként igénybe vett független tanácsadó óradíjában is megfizetheted, a biztosítási tanácsadó viszont elviekben korlátlanul a rendelkezésedre áll díjmentesen.

A hype-ról... Sokan mondják, hogy a nyugdíjbiztosítás a legnépszerűbb nyugdíjmegtakarítási forma, és ez így is van, én is írtam feljebb. De ennek nagyon egyszerű oka van és az nem a termék jellemzőiben keresendő. A főként cégek által cafeteria elemként nyújtott önkéntes nyugdíjpénztárak az adózási szigorítás miatt sokat vesztettek népszerűségükből, a nyugdíj előtakarékossági számla az átlagnál pénzügyileg jobban képzett személyeknek való, a nyugdíjbiztosítást viszont úton-útfélen hirdetik, kínálják, sokszor tukmálják, azon egyszerű oknál fogva, hogy az ügynökök jutaléka ezen termékek esetében nagyságrendekkel magasabb, mint a másik két termék esetében. Igaz, ahogy fentebb írtam, a jutalékért cserébe szolgáltatást kapsz, tehát win-win.

Néhány gondolat a neten elérhető kalkulátorokról: NE BÍZZ BENNÜK! Igen, jól olvastad. Mi a gond ezekkel?

A NAV kalkulátora korrekt, de a jelenlegi nyugdíj jogszabály alapján rakták össze, így kizárólag a mostanában nyugdíjba vonulóknak tud segítséget adni a nyugdíj kiszámításához. Neked nem fog adni semmilyen kézzelfogható támpontot, hiszen változik a jogszabályi környezet, és változik a Te befizetésed is a következő évek, évtizedek alatt, ez biztosra vehető.

A saját kalkulátorom nyugdíjmegtakarítás kalkulátor, így arra nyújt segítséget, hogy mennyit tegyél félre egy adott nyugdíj összeg eléréséhez, de nem tudja megmondani, hogy mekkora állami nyugdíjra számíthatsz. Nem is tervezek ilyen kalkulátort egyelőre. Majd ha kitaláltam (vagy megírod pl. kommentben), hogy milyen lenne, amit szívesen használsz és értékes információt nyerhetsz belőle, akkor elkészítek egyet.

Az olyan kalkulátorokat viszont felejtsd el, amelyek valamilyen ismeretlen, eltitkolt algoritmus alapján próbálják megbecsüli a majdani nyugdíjadat, és ehhez csak a jelenlegi nettó fizetésedet és az életkorodat kell megadnod. Sajnos ezek megbízhatósága a nullához közelít, sokszor semmilyen valóság alapja nincs. Ennek az az egyik bizonyítéka, hogy ahány honlap, annyi eredmény, jelentős eltérésekkel, gyakorlati haszna egyiknek sincs. Ha érdekel részletesebben, akkor készítettem számodra egy objektív videós tesztet a nyugdíjkalkulátorokról, itt meg tudod nézni.

Nézzük sorjában, hogy milyen adatok befolyásolják a majdani állami nyugdíjad összegét!

Például hogy mikor álltál munkába, tehát mennyi lesz a szolgálati időd, ami alapjaiban határozza meg a majdani nyugdíjadat. Vagy hogy mennyi lesz a nyugdíj korhatár, mire odaérsz, mennyit adóztál eddig (volt-e pl. “borítékos” munkahelyed), voltál-e gyes-en, voltál-e vállalkozó, főleg KATA-s, hogy voltál-e katona, nappali tagozatos suli alatt fizetted-e a járulékot, és millió egyéb tényező, ami mind jelentősen befolyásolja a nyugdíjad mértékét. Ezt a kalkulátorok készítői "elfelejtik" megkérdezni tőled, ezért az eredmény hasraütés-szerű számsor lesz mindössze.

Ha érdekel, hogy valójában mekkora nyugdíjra számíthatsz, akkor az állami nyugdíjszámítás módját ebben az írásban olvasmányos formában megismerheted.

Mi a nyugdíjbiztosítás?

A nyugdíjbiztosítás az adójóváírással támogatott nyugdíjmegtakarítások egy fajtája. Az összes nyugdíjmegtakarítási típusról, azok különbségeiről korábban már részletesen írtam. A nyugdíjbiztosítás egy, a biztosítók által kínált megtakarítási forma, melyre ugyanúgy vonatkozik a 20% adójóváírás, mint a többi nyugdíjcélú megtakarításra.

Nincs ebben semmi különös, mármint hogy biztosítók árulnak megtakarításokat, hiszen már évszázadok óta szolgáltatnak járadékot ügyfeleiknek. Az amerikai Metlife is így kezdte: rokkantsági járadékot szolgáltatott a polgárháborús sérültek családjának. De az NN kifejezetten nyugdíjbiztosítóként indult Hollandiában, és még számos példa bizonyítja, hogy a biztosítók évszázadok óta a legmegbízhatóbb nyugdíj- és járadékszolgáltatók.

Bizonyos okok miatt Magyarországra későn jött el ez a megoldásuk, de nagyjából a rendszerváltással egy időben már elérhetőek voltak a hosszú távú biztosítási megtakarítások. Egy időben járt rá 20% adókedvezmény, amelyet ugyan 2010-ben a válságkezelés során megszüntettek, de 2014. január 1-től a nyugdíjbiztosításokra visszahoztak.

Fontos azonban tudnod, hogy a jelenlegi adójóváírás csak a 2014. január 1-től kötött nyugdíjbiztosításokra jár, a korábban - akár nyugdíjmegtakarítási céllal - kötött szerződésekre nem veheted igénybe.

A leggyakoribb félelem, hogy ezt a megtakarítási formát is eltörlik, a pénzt pedig "elveszik", mint a magánnyugdíjpénztárak esetében. Szeretnélek megnyugtatni, hogy ez a veszély nem áll fenn, aminek a két legfőbb oka:

Láthatod tehát, hogy sem a működése, sem a tulajdonlás miatt nem reális a félelem, hogy elveszik a nyugdíjmegtakarításodat, amit nyugdíjbiztosításban tartasz.

Miért kell ez az öszvér megoldás, hogy biztosítás + megtakarítás?

Nem kell, és ha nem akarod, akkor igénybe veheted az önkéntes nyugdípénztárak és a NYESZ számla szolgáltatásait. De van néhány jelentős előnye a biztosításnak.

Első és talán legfontosabb a biztonság

Ha utánaolvasol, látni fogod, hogy - ellentétben a NYESZ-szel - a biztosítások többszörösen be vannak védve egy esetleges csőd esetére. Először is a pénzed nem a biztosítónál van, a biztosító alapkezelője csak kereskedik a pénzzel, de a letéti számlát egy banknál vezeti, amenyik bank rendelkezik viszontbiztosítással. Összességében tehát a biztosító csődje esetén a bank, annak a csődje esetén egy nagy nemzetközi viszontbiztosító garantálja a pénzed visszafizetését. És náluk nem annyi pénz van, mint az OBA-ban vagy BEVA-ban... Emlékszel még a Questor csődjére? Hiába volt akár állampapírod a náluk vezetett tőkeszámlán, a végrehajtó mindent zárolt az eljárás lefolytatásáig. Nyugdíjasként elég nagy problémát tud jelenteni, ha nem férhetsz hozzá a pénzedhez.

Ráadásul a biztosítók vagyona nincs kitéve a piaci viszontagságoknak. Nem érinti rosszul egy hitelválság (mint a 2008-as), hiszen nem foglalkozik hitelkihelyezésekkel. A biztosító pénze a biztosításokból befolyó díjtartalékból képződik, amely csak természeti katasztrófák esetén kerülhet nehéz helyzetbe a sok kárkifizetés miatt, de még csak megingást sem láttunk az elmúlt évtizedekben egyik biztosítónál sem.

De nemcsak a fizetőképesség az, ami biztonságossá teszi a biztosításokat. Sokat hangoztatott érv, hogy a biztosításban elhelyezett pénzed nem végrehajtható. Ez tényszerűen igaz, de nem ilyen egyszerű a dolog. Bár sokan ezzel kilincselnek, hogy a NAV nem tudja végrehajtani. Valóban nem tudja - egyelőre -, de a biztosító bankszámlára utalja a pénzed, így amikor fel akarnád venni, akkor hopsz! Volt-nincs, a NAV vagy más végrehajtó lekapja a bankszámládról. Tehát a biztosítási számlád valóban biztonságban van, de azért ne dőlj hátra teljesen, ez nem egy olyan, mint egy dél-amerikai ország a háborús bűnösöknek...

Szolgáltatások

Szolgáltatások terén a nyugdíjbiztosítás némileg különbözik a többi nyugdíjcélú megtakarítástól, hiszen négy esetben is szolgáltat:

Tanácsadó jelenléte

Ez egy kétségtelen előnye a nyugdíjbiztosításoknak, de lehet hátrány is, hiszen ha mindössze a szerződéskötéskor van jelen, akkor csak a pénzt viszi, hiszen a jutalékát a Te megtakarításodból elvont költségekből fedezi a biztosító. Ha a tartam alatt is számíthatsz rá, akkor van esély, hogy megdolgozik a pénzéért, amennyiben érdemi információkat tud nyújtani számodra. És dolgoztasd is meg, nem keveset kap egy nyugdíjbiztosítás megkötéséért.

Ha engem bízol meg, akkor tőlem minden év elején kapsz portfólió ajánlást, minden évfordulón beszélünk telefonon vagy személyesen a nyugdíjbiztosításod alakulásáról, szívesen segítek, ha az élet úgy hozza, hogy a nyugdíjbiztosításod szüneteltetésére vagy a megtakarított összeg csökkentésére van szükség (mert ilyet is lehet), és természetesen elérhető vagyok számodra egyéb pénzügyi dilemmákkal kapcsolatban is, mint pl. hitelek, vagyonbiztosítások vagy befektetések.

Melyek a nyugdíjbiztosítás 20%-os adójóváírásának szabályai?

A 2014. Január 1-én hatályba lépő szja törvénymódosítás értelmében a nyugdíjbiztosításokban évente elhelyezett megtakarítások után a félretett összeg 20%-át, legfeljebb évente 130 ezer Ft-ot visszaigényelhetsz. Ezt a visszaigényelt összeget a nyugdíjbiztosításod számláján írja jóvá a NAV. Teljesen úgy működik, mint az 1+1%-os felajánlások egyházaknak és alapítványoknak.

Tehát 100ezer Ft-ért tudsz vásárolni 120ezer Ft-ot, ami nem egy rossz üzlet.

Ráadásul ez az adójóváírás is hozamot termel Neked, így nemcsak maga az adójóváírás, hanem annak hozama is gyarapítja majd a nyugdíjadat.

Technikailag úgy néz ki az adójóváírás igénylése, hogy minden év január 31-ig a biztosító kiküld Neked egy igazolást az előző évi nyugdíjbiztosításra befizetett, adójóváírásra jogosító megtakarításodról, ezt az igazolást kell az adóbevallásod mellé csatolni. Az adóbevallásodban fel kell tüntetned az adóvisszaigénylés összegét, a biztosítót és annak adószámát, valamint számlaszámát, és az igazolás alapján a NAV 30 napon belül át fogja utalni a nyugdíjbiztosítási számládra az adójóváírást.

Megjegyzés: egyes nyugdíjbiztosításokra olyan összeget is fizethetsz, amely nem jogosít adójóváírásra, cserébe teljesen likvid pénzösszegként működik, de erről és ennek értelméről majd lejjebb olvashatsz részletesen.

Az adójóváíráshoz és annak hozamaihoz csak 65 éves korodban, vagy korkedvezményes nyugdíj esetén a tényleges nyugdíjbavonuláskor férhetsz hozzá. Amennyiben korábban, akár egyetlen forintot is kiveszel a nyugdíjbiztosításból, az addig megkapott összes adójóváírást vissza kell fizetned 20% büntetőkamattal együtt.

Mennyi jön össze a tartam alatt az adójóváírásból?

Számoljunk együtt! Ha úgy döntesz, hogy havi 30 ezer Ft-ot félreteszel nyudíjbiztosításban, akkor ez évente 360.000 Ft. Ennnek fogod megkapni a 20%-át, ami 72.000 Ft összeget jelent.

Tegyük fel, hogy most 45 éves vagy, tehát 20 éves tartammal kötöd meg a nyugdíjbiztosításod. Ekkor összesen 1.441.000 Ft-ot kapsz az államtól, amihez hozzáadódik ennek a hozama, amit a példa kedvéért vegyünk 5%-nak. A kalkulátorommal gyerekjáték kiszámolni a végeredményt: közel 2,5M Ft-tal növeli meg a lejárati összegedet az adójóváírás. Ez havi nyugdíjjáradék szintjén nagyjából 13-15ezer Ft-os pluszt jelent, tehát ennyivel nő a majdani nyugdíjad havi összege, kár kihagyni a lehetőséget.

Mi történik, ha mégis szükséged van a megtakarított pénzed egy részére?

Akkor ún. részvisszavásárlást kell kezdeményezned a biztosítónál, aminek a következménye az lesz, hogy az addig megszerzett adójóváírást 20%-kal növelten vissza kell fizetned. De nem mindig jelent ez veszteséget számodra, hadd mutassam meg a fenti példát folytatva.

A havi 30 ezres nyugdíjbiztosításodra kapott adójóváírás 7 év alatt 504 ezer Ft lesz. Ez az összeg a 20% büntetőkamattal együtt már 604.800 Ft-ra rúg, tehát ennyit kell visszafizetned a NAV-nak, ha kiveszel a nyugdíjbiztosításodból. Igen ám, de 7 év alatt a 72ezres adójóváírás a fenti 5% éves kamattal kalkulálva már kitermeli ezt az összeget, tehát semmilyen veszteséged nem keletkezik. Ezt a gondolatot érdemes tovább vinned, és rájössz, hogy 10-15 éves távon akár kereshetsz is az adójóváíráson, még akkor is, ha eszed ágában sincs végig futtatni a nyugdíjmegtakarításod... Mert pl. szeretnél korábban nyugdíjba menni.

Mi a helyzet, ha nem tudsz adójóváírást igénybe venni?

Amennyiben KATA-s vállalkozó vagy, esetleg olyan nagycsaládos, aki az adókedvezmények miatt nem fizet szja-t, akkor sajnos nem tudsz adójóváírást igényelni. Kivéve egy legális kiskaput, amikor nem Te vagy a szerződő. Ilyenkor a szerződő igényelheti az adójóváírást, amit Te kapsz majd meg. Ennek a menetét ebben a cikkben részletesen is elovashatod. KATA-s vállalkozóként ugyanis figyelembe kell venned, hogy nagyon alacsony állami nyugdíjra számíthatsz, hiszen az átlagjövedelmedet is alacsony összeggel számolják, ráadásul egy ledolgozottt éved csak 0,64év szolgálati időnek fog számítani, ami csökkenti az állami nyugdíj mértékét. Az állami nyugdíjszámításról itt már írtam részletesen. Tehát adójóváírás igénylése nélkül is szükséges nyugdíjmegtakarítást indítanod, és a jó hír az, hogyha később változik a munkád és igénybe tudod venni az adójóváírást, akkor a most megkötött nyugdíjbiztosításodra kérheted, nem kell tehát emiatt várni a megtakarítás elindításával. Ha szeretnéd megismerni a lehetőségeidet, akkor kérdezz bátran vagy foglalj időpontot a naptáramba és beszélgessünk egyet róla (a tanácsadás díjmentes).

Milyen nyugdíjbiztosítások közül választhatsz?

A nyugdíjbiztosításoknak alapvetően két fajtája létezik:

Hagyományos nyugdíjbiztosítás

A hagyományos nyugdíjbiztosítás a régi ún. vegyes életbiztosítások mintájára működik. Ezek a biztosítások eredetileg azért voltak vegyesek, mert egy előre meghatározott összeget fizettek ki a szerződés lejáratakor vagy a biztosított személy halálakor. A nyugdíjbiztosítások annyiban módosultak, hogy a haláleseti rész jelentősen lecsökkent, így szinte teljesen megtakarítási termékként is megköthető.

Ezek a nyugdíjbiztosítások garantált lejárati összeggel rendelkeznek, tehát a tartam elején, akár 20-30 éves tartamnál is biztosítási kötvényben rögzítik a lejárati összeget. A garancia azonban magával hordozza azt, hogy nem számíthatsz magas hozamra, a biztosító csak egy számára biztonságosan realizálható alacsony hozamot garantál. Ennek a maximális mértékét ráadásul az MNB meg is határozza, ami 2016. július 1-től legfeljebb 2,3% lehet.

A biztosítók 2019-ben jellemzően 0-2% között határozzák meg a garantált kamatot, és a többlethozamból juttatnak vissza ügyfeleiknek 80-90%-ot. Nyilvánvalóan a garancia miatt nem fog a biztosító kockázatos tőzsdei spekulációkba kezdeni, de ezt amúgy sem teszik. Amennyiben el tudnak érni 5% hozamot, az annyit jelent Számodra, hogy 1% garantált hozam és 80% visszatérítés mellett a realizált hozamod 1+(5-1)*0,8 = 4,2% lesz.

Mivel a biztosító a garantált lejárati összeget 1%-os garantált kamatra számította ki, a többlethozam miatt a garantált lejárati összeg is emelkedik minden olyan évben, amikor 1% feletti hozamot tud elérni a pénzintézet.

Láthatod, hogy bár itt garanciát kapsz, és jellemzően kevesebb költséggel dolgozik a vállalat, de az elérhető hozamok is nyomottabbak. Igaz, egy nyugdíjvagyon felhalmozásakor nem is biztos, hogy a hozam kell, hogy az elsődleges szempont legyen.

Befektetési egységekhez kötött nyugdíjbiztosítás

Ahogy a neve is mutatja, ezen típusú nyugdíjbiztosítások hozama a mögöttes befektetések hozamától függ. Épp ezért nem garantált a lejárati összeg, cserébe magasabb hozamok is elérhetőek, mint a hagyományos nyugdíjbiztosítások esetében.

Az egész úgy működik, hogy amikor befizeted a megtakarításodat, akkor a költségek levonása után a pénzedből a biztosító ún. befektetési egységeket vásárol. Ezek gyakorlatilag ugyanolyanok, mint a befektetési alapok befektetési jegyei. A névértékük 1Ft, de ez nem releváns, a hozamot a vételi és az aktuális napi árfolyam különbsége fogja meghatározni. Tehát amikor Te megveszed 1,5 Ft-ért a befektetési egységet és lejáratkot eladod 2 Ft-on, akkor az számodra 33,3% hozamot eredményez. Függetlenül attól, hogy a tartam alatt hogyan alakult az árfolyam. Fontos megértened, hogy itt NINCS kamat, így kamatos kamatról sem érdemes beszélni, mint sok "szakértő" teszi. Napi árfolyamon tudsz számolni, a hozamod így naponta változik. Persze lehet ezt a hozamot éves átlagban meghatározni a könnyebb megértés miatt, de a működési elv ettől még nem változik.

Egy befektetési egységekhez kötött (unit-linked) nyugdíjbiztosításhoz egyszerre több befektetési alapból is vásárolhatsz, így kialakítva a portfóliódat, melyet ráadásul a tartam alatt szabadon változtathatsz a piaci változások vagy személyes preferenciáid alapján. (A tartam végén például kockázatkerülő alapokat választva.)

Minden egyes befektetési alap rendelkezik egy leírással, meghatározott befektetési politikával, amiből láthatod, hogy milyen eszközöket vásárol. Illetve mindegyik alaphoz tartozik egy benchmark vagy referencia index is, amelyik segít abban, hogy megbecsüld a várható hozamot, ill. segít az adott termék értékelésében is. Ha egy alapkezelő rendszeresen alulteljesíti a benchmarkot, akkor ott lehetnek szakmai hiányosságok, érdemes olyan cégnél vásárolnod, ahol túlteljesítik azt. Ez egyébként sokkal megbízhatóbb értékelési szempont, mintha az adott biztosítónál fellelhető összes befektetési alap teljesítményét átlagolnád. Ezt is sokan megteszik, de teljesen haszontalan az ilyen összehasonlítás, hiszen ahogy szokás mondani, "almát almával" hasonlítsunk.

Léteznek azonban referenciaindex nélküli befektetési alapok is, ezek a menedzselt, általában céldátum vagy abszolút hozamú befektetési alapok. Előbbiek a hátralévő tartam alapján ajánlhatóak, utóbbiak pedig a kockázatkerülő és/vagy kényelmes ügyfelek kedvencei, itt ugyanis az alapkezelő szakemberei teljes szabadságot élveznek a befektetési eszközök kiválasztása során, egyedül a reálhozam elérése a céljuk.

A befektetési alapokról részletesen írtam ebben a cikkben, ha érdekel a téma, szerintem érdemes elolvasnod.

Amit most elegendő tudnod, hogy a befektetési egységekhez kötött nyugdíjbiztosítások nem rendelkeznek kamattal, hanem hozamot tudsz elérni, de ezek a hozamok naponta változnak és lehetnek ideiglenesen a negatív tartományban is.

Tipp: Hosszú távú megtakarítás esetében - mint amilyen egy nyugdíjbiztosítás is - mindenképp érdemes részvény befektetési alapokban gondolkoznod, hiszen várhatóan a legmagasabb hozamot ezzel tudod elérni egy ilyen hosszútávú megtakarításban. A kockázatkerülő befektetési alapok nem fogják kitermelni a költséged, így azokat csak a lejárat előtt vagy jelentősebb piaci visszaeséskor érdemes választanod.

Mekkora hozamot tudsz elérni egy nyugdíjbiztosítással?

Ha az ügynököd kérdezed, akkor határ a csillagos ég. De tényleg. Ha túl magas hozamot ígér, kezdj gyanakodni, mert valószínűleg drága a termék és ezzel akarja elfedni ezt a hiányosságot és/vagy nem ért hozzá.

OK, de mi számít túl magas hozamnak?

Először is: múltbeli hozamoknak soha ne higgy! Főleg, ha az elmúlt 3-5 év hozamadatait vetíti valaki előre. Most 2020-ban egy nagyon durva 10 éves részvénypiaci növekedésen vagyunk túl, de közelről sem biztos, hogy ez ki fog tartani a következő években is. Egy hosszabb távú múltbeli hozamadat talán közelebb visz az igazsághoz. Ha megnézed a BUX indexet, akkor azt láthatod, hogy 2003. óta megsokszorozta az értékét. Ha ezt a hozamot éves átlagra akarjuk lebontani, akkor azt kapjuk, hogy 10-12% kamatos kamat mellett értünk volna el ekkora növekedést.

Ugyanezt megnézhetjük a Dow Jones index-szel, de ott még a HUF/USD árfolyammal is korrigálni kell, hiszen mi forintban fektetünk be. És természetesen rákereshetünk a MAX indexre is, ami az egy évnél hosszabb hátralévő futamidejű államkötvények indexe és így értelemszerűen nyomottabb hozamadatokat fogunk kapni. De ahogy feljebb írtam, minden befektetési alap meghatározza a saját benchmark-ját, amire rá tudunk keresni. Ezek alapján már lehet egy képünk arról, hogy mennyit kereshetünk az egyes piacokon. A benchmarkot nem alulteljesítő alapok esetén ezeket a hozamokat tudjuk reálisan elérni. Ebben a cikkben ennél részletesebben, számokkal demonstrálom az egyes biztosítók hozameredményeit.

Vélemény: egy hosszú távú megtakarítás esetén semmilyen tudásunk nincs a jövőbeli hozamok alakulásával kapcsolatban. Ezért azt a “tanácsadót”, aki konkrét hozamot ígér, kerüld el messzire. Legyen az akár 15-20% vagy 5-6%-os hozamígéret. A tanácsadó szolgáltatását veszed meg, tehát csak olyan emberrel szerződj, akinek a szakértelmében maximálisan megbízol.

Minden hozamkalkuláció csak elméleti. Lehet, hogy marad a kamatínség, de könnyen lehet, hogy újra megindulnak felfelé a kamatok. Lehet, hogy vége a részvénypiaci bika piacnak, és jön egy jelentősebb korrekció (mint a koronavírus válság, ami akár megismétlődhet vagy elhúzódhat), de lehet, hogy még eltart jónéhány évig. Ki gondolta volna, hogy a BUX az elmúlt években ekkora rallit képes produkálni (közel 23% évente az utolsó 5 évben)? Pl. azok az ügyfeleim, akik évente megkapják a portfólió ajánlásomat és már 2016-ban is hírlevelem olvasói közé tartoztak, lehetett sejtésük, de biztosat mi sem tudtunk. Ha pedig konkrét biztosítói alapokra keresnél rá, akkor érdemes ellátogatni a profitline.hu-ra, ott minden biztosító hozmadatait elérheted.

Viszont a hozamok mellett az adott nyugdíjbiztosítás költsége is jelentősen befolyásolja a végeredményt, így nézzünk rá erre a tételre is.

Nyugdíjbiztosítások költségei

A nyugdíjbiztosítások költségeit sok kritika éri, de nézzük meg, hogy jogosak-e ezek az észrevételek.

A költségek összehasonlíthatóságára létrehozott az MNB egy mutatót, amit Teljes Kötségmutatónak (TKM) neveztek el. Ez egy mintapéldán keresztül igyekszik összehasonlíthatóvá tenni az egyes nyugdíjbztosítások költségeit több-kevesebb sikerel. Kiindulási alapnak jó lehet, de a Te konkrét esetedre szinte biztos, hogy teljesen téves adatot fog szolgáltatni. De miért?

A mintapélda szerint havi 25 ezer Ft-os vagy egyszeri 4,5M Ft-os nyugdíjbiztosítással kell kimutatni a TKM-et 10, 15 és 20 éves tartamra, tehát egy 55, egy 50 és egy 45 éves személy esetén. Fontos azonban tudni, hogy amennyiben Te nem a mintapéldában szereplő paraméterekkel rendelkezel, akkor ettől eltérő költséged is lehet - és lesz is - a konkrét nyugdíjbiztosításra. A TKM-eket egyébként az MNB oldalán össze tudod hasonlítani, de csak nagyjábóli közelítésre alkalmasak ezek a számok.

Megfigyelheted, hogy a befektetési egységekhez kötött nyugdíjbiztosítások TKM értékeinél két szám is szerepel. Ez a mögöttes befektetési alapok vagyonkezelési költségei miatt van így. Egy sok tranzakciót megkövetelő részvényalapra több költséget számítanak fel, mint egy pénzpiaci alapra, melyben jellemzően rövid lejáratú állampapírokat és bankbetéteket tartanak.

A problémát ebből következően az jelenti, hogyha a TKM alsó értékét célzod meg egy biztonságos befektetési alappal, akkor az elérhető hozamod is alacsony lesz, jó esetben kitermeli a költséget a befektetési alap, így nem veszítesz a bolton. Ha a kockázatosabb befektetési alapok felé kacsintgatsz, akkor van esélyed 8-10%-os vagy akár sokkal magasabb hozamra is, de szükséged is lesz rá, hiszen ezekhez 2,5-3,5%-os költségszint tartozik. Ha figyelembe vesszük, hogy az infláció jelenleg 3,4% (2019. utolsó negyedévében vagyunk), akkor reálhozamot csak részvényalapokkal tudsz elérni nyugdíjbiztosításban, hiszen az infláció és a költség együtt már 6-7%, így ennél magasabb hozamra lesz szükséged. Ha kerülöd a kockázatot, akkor válassz hagyományos nyugdíjbiztosítást.

A TKM értékelésekor nem árt tudnod azt sem, hogy - és ez megint a mintapélda hátránya - csak akkor kapod a meghirdetett költségen a terméket, ha a mintapéldában megjelöltek szerint végig fizeted. Márpedig a költségek a tartam elején, a bónuszok, melyekkel a TKM-et tudják csökkenteni, sok biztosításnál csak a tartam második felében elérhetőek. Így amennyiben nem fizeted végig a szerződést, vagy életkorod miatt eleve nem érsz el olyan hosszú tartamot, akkor a TKM-ed akár a többszöröse is lehet a meghirdetettnek.

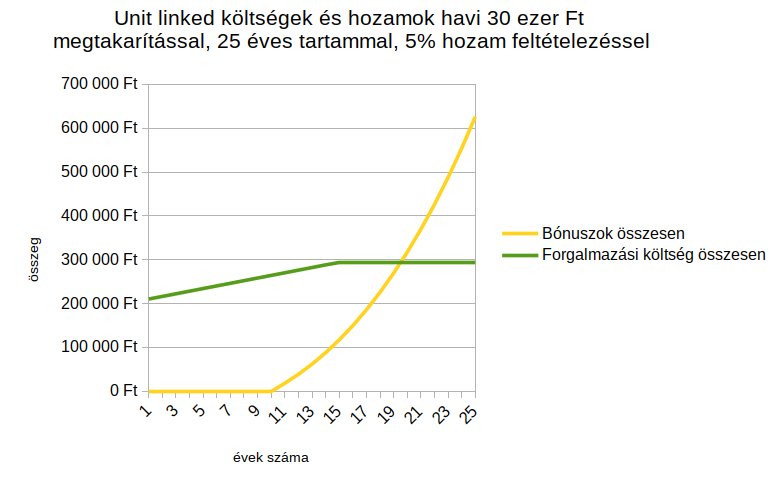

Ennek szemléltetésére készítettem számodra egy minta kalkulációt egy Generali MyLife nyugdíjbiztosításra, havi 30 ezer Ft-os megtakarítással, 25 éves tartammal, 5% hozam feltételezéssel. Láthatod, hogy a forgalmazási költséget 15 évig vonják el tőled, és a teljes összeg nagysága nagyjából az első éves díjadnak felel meg. Míg a bónuszokat csak a 11. évtől kezdi fizetni a biztosító, ráadásul azt a vagyon arányában, és nem az éves díjad arányában teszi, így érdemes élned az éves indexálással és a hozamok is jótékony hatással vannak a bónuszaidra. Tehát ebben az esetben a bónuszod sokkal több lesz, mint a költséged volt, természetesen akkor, ha kivárod a futamidő végét és kellően hosszú a futamidő. És természetesen nemcsak a forgalmazási költséggel kell számolnod, számos más költséget is kivetnek a biztosítók.

Ez persze csak egy termék a sok közül, de a minta hasonló az összes többi esetben.

A TKM-ről és a költségekről is írtam már, de lesz még téma, mert tényleg sok a trükközés. De ez érthető: az ügynök jutalékot akar, a biztosító hasznot és mindkettő lehetőleg azonnal. Ezt valakinek meg kell fizetnie és ez a valaki az az ügyfél lesz, aki feladja és a tartam előtt kiveszi a megtakarítását.

Bár a nyugdíjbiztosítások költségei csökkennek, de még mindig nem versenyképesek egy önkéntes nyugdíjpénztárral vagy NYESZ számlával. Igaz, ott nem kapsz bónuszokat, tanácsadót, és többletszolgáltatásokat sem, ráadásul az egyikhez érteni kell, a másik meg nem kínál magas hozam lehetőséget, szóval bőven van érv a nyugdíjbiztosítások mellett is. Részletes különbségek itt.

Vannak a neten amolyan összehasonlító oldalak, ahol az egyes nyugdíjbiztosításokat igyekeznek összehasonlítani. Ezek gyengeségeiről, megtévesztő voltáról szól ez a videós teszt, de itt hagynék egy kérdést: ha csak és kizárólag a költségek mentén hozunk döntést ceteris paribus, azaz minden más tényezőt azonosnak veszünk, akkor mi szükség tanácsadóra, vagyis mi szükség a kalkulátor mögött álló cégre, értékesítőkre és azok nem elhanyagolható költségére? Akkor válassz önkéntes pénztárat vagy nyesz-t, hiszen azonos hozam mellett ezek jelentősen magasabb lejárati összeget képesek nyújtani számodra. De nincsenek azonos hozamok.

Minden eset, minden egyes megtakarítás más és más, rengeteg tényezőtől függ a végeredmény. De legfőképp a tanácsadótól. És innentől kezdve nincs értelme az egyetlen paraméter alapján történő összehasonlítgatásnak, legyen az a költség vagy a hozam, mert csak tévútra visz.

A nyugdíjbiztosítás tétje hatalmas, hiszen nyugdíjas éveid életminősége függ tőle. A képlet pedig egyszerű: nyugdíjad = megtakarítás + adójóváírás - költségek + hozam.

A megtakarítás tőled, az adójóváírás az államtól, a költségek a biztosítótól, a hozamok pedig a piac, a tanácsadó, te magad és az alapkezelő közös eredménye.

És ebből csak egyetlen tétel a költség...

20 éve vagyok a pályán, sok értékesítési sztárt láttam felemelkedni és bukni, sok ügyfelet láttam örülni és bánkódni, de saját ügyfelet, akivel együtt tudtunk dolgozni, még nem láttam csalódni.

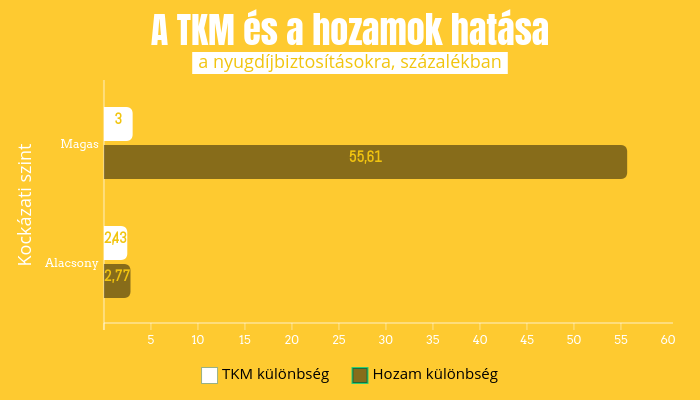

A TKM egy dolog, de ami igazán döntő, az a hozamok, ahogyan az alábbi ábrán is láthatod. Ebben a tanácsadód tud segíteni, ha ért hozzá egyáltalán és nemcsak egy 3 napos kötelező oktatás után lett "szakértő". Az ábra az elmúlt egy év hozamadatai és TKM értékei alapján készült, és azt mutatja meg, hogy mekkora különbségek lehetnek TKM-ek és befektetési alapok között százalékos mértékben, egyetlen év alatt. Minimum megdöbbentő.... Tehát akkor mi az, ami igazán számít?

Hogyan férhetsz hozzá a nyugdíjmegtakarításodhoz?

Ha a termék célját tekintjük, az alapszolgáltatások szerint 4 esetben férhetsz hozzá a szolgáltatási összeghez:

Ezen kívül természetesen amennyiben szükséged van az összegyűjtött pénzösszegre, bármikor kivehetsz belőle vagy akár megszüntetheted a nyugdíjbiztosítást és az összes addig összegyűjtött pénzösszeget megkapod bizonyos korlátozásokkal:

- Az addig megkapott adójóváírást 20%-kal növelten vissza kell fizetned.

- A biztosító a lejárat előtti megszüntetés esetén ún. visszavásárlási táblázat alapján fogja kifizetni a megtakarításodat, így, főleg a tartam elején, jelentősen kevesebbet kaphatsz vissza, mint amennyit befizettél.

A tartam elején tehát nem éri meg megszüntetni a nyugdíjbiztosítást. Igazából akkor jársz jól, ha az eredeti terved szerint végig fizeted. Ekkor az adójóváírás és a hozamok teljes mértékben a Tiéd lesz és kamatadó mentesen felvehető összegként megalapozza nyugdíjas életszínvonaladat.

Fontos tudnod, hogy a nyugdíjbiztosításban gyűjtött megtakarításod 10 év tartam után és a fenti négy szolgáltatás esetén kamatadó mentes, de a 6. év előtti megszüntetéskor a kamatadót, a 6-10 év közötti megszüntetéskor a kamatadó felét meg kell fizetned.

A nyugdíjmegtakarítás mellé a legtöbb biztosítónál nyithatsz ún. eseti díjas vagy likvid számlát, de helyenként ezekből is kétféle létezik. Ezek hasonlóan működnek, mint egy befektetési alapkezelőnél lévő megtakarítás: befektetési egységeket vásárolhatsz a pénzedből akkor, amikor szeretnél és rendszerint szabadon hozzáférhetsz. Az egyik típusú likvid számla szerves része a nyugdíjbiztosításodnak, így kapsz rá adójóváírást. Ezt akkor érdemes használnod, ha csak alacsony rendszeres díjat szeretnél fixen bevállalni, de év végén, ha marad megtakarítani való pénzed, akkor szívesen betennéd, így növelve az adójóváírás és a majdani nyugdíjad összegét. Ehhez azonban ugyanúgy az adójóváírás 20%-kal növelt visszafizetése árán férhetsz hozzá a tartam alatt.

Néhány biztosítónál létezik egy olyan likvid számla is, amelyre nem kapsz ugyan adójóváírást, de cserébe bármikor hozzáférhetsz a bent lévő pénzhez. Ezt akkor érdemes választanod, ha csak rövid ideig szeretnél egy nagyobb összeget kamatoztatni, és ehhez nem nyitnál külön tőkeszámlát és kevesled a bankok által kínált kamatot. De lehet ennek egy plusz hasznos funkciója is, amit a következő fejezetben mutatok be.

Rendszerint kérdezik tőlem, hogy mi történik akkor, ha nem tudják végig fizetni a nyugdíjbiztosítást. Olvass tovább, a következő fejezetben erről írok.

Mit tehetsz, ha nem tudod fizetni a nyugdíjbiztosításodat?

Likvid számla

Néhány sorral feljebb írtam egy likvid számláról, melyre nem kapsz ugyan adójóváírást, de nincs is lekötve a benne lévő pénzed. Ez egy nagyszerű lehetőség arra, hogy olyan tőkét takaríts meg, amely egyfajta vésztartalékként funkcionál.

Ha egy munkahelyváltás vagy táppénz miatt (erre is van ám biztosítási védelem) csökken a bevételed, vagy egy nagyobb kiadás (elromlott a hűtő vagy mosógép) nehéz helyzetbe hoz, akkor az ide félretett pénzedhez könnyen és gyorsan hozzáférhetsz és természetesen a nyugdíjbiztosításodat is fizetheted belőle: egy egyszerű pénzügyi művelettel át tudod vezetni a likvid számláról a rendszeres számlára a megtakarításod.

A nyugdíjbiztosítások esetén azonban maga a termék is rendelkezik könnyítésekkel, ha épp nem tudod fizetni a vállalt rendszeres megtakarításodat.

Szüneteltetés

A szerződést szüneteltetheted, és amikor újra indítod, az elmaradt befizetéseket sem kell pótolni, egyszerűen csak tovább folytatod ott, ahol abbahagytad. Nem hitel ez, ahol elmaradásod keletkezik, egyszerűen csak a lejárati összeged fog csökkenni annyival, amennyit nem fizettél be. Ezt akkor érdemes választani, ha munka nélkül lettél átmenetileg vagy olyan extra kiadásaid keletkeztek, ami miatt lehetetlenné vált a rendszeres megtakarítás befizetése.

Díjcsökkentés

Lehetőséged van a havi megtakarításodat csökkenteni is, jellemzően az első 2-3 év után és a mindenkori minimáldíj mértékéig. Ez is egy kényelmes megoldás és akkor érdemes használni, ha életszínvonalad átmenetileg romlik, pl. csökken a jövedelmed.

Tipp: ha elfogadod az éves indexálást (díjnövekedést), akkor szinte észrevétlenül növekszik a befizetésed és követi az életszínvonalad emelkedését, mégis, amikor szükséged lenne díjat csökkenteni, akkor egészen biztosan lesz rá “tér”, nem fogsz a minimáldíj alá menni.

Díjmentesítés

Legvégső esetben élhetsz a díjmentesítéssel is (a biztosító díjnak nevezi a megtakarításodat, de ezen ne akadj fenn, ez a Te pénzed, a saját megtakarításod), ez esetben a jövőben egyáltalán nem kell már fizetned a megtakarításodba és jellemzően megszűnnek a kiegészítő biztosítások is, amennyiben választottál ilyet, viszont a likvid számlád továbbra is él. A díjmentesítés után általában van lehetőség a szerződés reaktiválására, de ilyenkor meg kell fizetni az elmaradt havi megtakarításokat.

A nyugdíjbiztosítások esetében a díjmentesítést a biztosítók kezdeményezik, amennyiben nem éltél a fenti lehetőségek egyikével sem, és hosszú ideje nem érkezett be díj. Ezzel megkímélnek a szerződés megszüntetésének kedvezőtlen hatásaitól: pl. adójóváírás visszafizetése 20%-kal növelten.

Fenti esetek mindegyikére, tehát a likvid számla, szüneteltetés, díjcsökkentés és díjmentesítés esetére is érvényes, hogy az addigi befizetéseidre a befektetési alapok hozamát megkapod és az adójóváírást sem veszíted el. Azonban a be nem érkezett megtakarításra értelemszerűen nem kapsz adójóváírást.

Adózás, öröklés

A nyugdíjbiztosítások szolgáltatása adó- és illetékmentes, így semmilyen közterhet nem kell fizetned utána. Amennyiben a tartam előtt felbontod, akkor viszont a hozam után kell adót fizetned, amelynek mértéke a szerződéskötést követő évben a hozam 15%-a (2019-ben), a szerződéskötést követően 6-10 évig az adó fele, tehát 7,5%, ezt követően, tehát a szerződéskötést követő 10 éven túl 0%, azaz adómentes.

Az adózás kiszámítása pedig az ún. FIFO (first in, first out) elvet követi, tehát amikor kiveszel pénzt, akkor azt feltételezik, hogy a korábban befizetett megtakarításodból veszel ki.

Példa az adójóváírás visszafizetésére és a kamatadóra

Tegyük fel, hogy havi rendszerességgel fizetsz a nyugdíjbiztosításodba 30.000 Ft-ot, de nyolc év után fel akarod törni a megtakarításodat, mert azonnal szükséged van 1.000.000 Ft-ra és máshonnan nem tudod előteremteni. A portfóliód átlaghozama a költségek levonása után évente 3% volt. Adójóváírást is igénybevettél, melynek összege 30.000 * 12 * 0,2 * 8 = 576.000 Ft.

A megtakarításod hozammal növelten (ezzel a megtakarítás kalkulátorral számoltam): 3.258.548 Ft. Az adójóváírás ugyanezzel a 3% hozammal: 651.710 Ft.

Összesen tehát 3.910.258 Ft-od van a nyugdíjmegtakarítási számládon. Ebből lazán kivehetsz 1M Ft-ot. Mivel 8 év telt el, elviekben 7,5% kamatadót kell fizetned, de nem ennyire egyszerű.

Innentől mindent a biztosító számol, most csak az elvet írom le.

Amennyiben az első 3 év megtakarítása a költségek levonása és kamatok hozzáadása után fedezi az 1M Ft-ot, akkor élhetsz a kamatadó kedvezménnyel, de a legtöbb biztosító - emlékszel, az elején vonják el a teljes tartam alatt érvényesített költségek nagy részét - az első három évben nagyjából 1 éves megtakarításnak megfelelő összeget elvon, így hozamod ezen biztosan nem keletkezik, és a kért 1M Ft-ból legfeljebb 700ezer Ft-ot tudsz innen kinyerni. A 4. évben már elképzelhető, hogy a befizetésed és annak hozama fedezi a különbözetet, ami az 1M Ft-os kivéthez kell, de ez után már lesz kamatadó köteles bevételed.

A példában 3% volt a hozam. Tételezzük fel, hogy 300ezer Ft-ot kell a negyedik éves befizetésedből kivenned, ez az összeg 291ezer tőke +3% = 9.000 Ft kamat, tehát 9ezer Ft után kell megfizetned a 15% kamatadót, ami 1.350 Ft. Láthatod, hogy ez nem számottevő tétel.

Ennél sokkal súlyosabb az adójóváírás büntetéssel visszafizetett összege, de természetesen a pénzkivétet követően érkezett befizetéseid után továbbra is élhetsz az adójóváírás adta lehetőséggel. A visszafizetendő adójóváírás esetünkben az 576ezer megkapott adójóváírás 20%-kal növelt összege, ami 691.200 Ft.

Tehát a fenti példa esetén a megtakarított 3,91M Ft-ból 1M Ft-ot kivéve marad 2,22M Ft-od, tehát az egymillió forint kivételének költsége 690ezer Ft. Ennél sokkkal jobban jársz, ha azt az 1M Ft-ot egy személyi kölcsönből fedezed, és arra az időszakra, amíg törleszted, a nyugdíjbiztosítás díját lecsökkented vagy szünetelteted, ha a kettő együtt nem kigazdálkodható. Mert ez így elég durva büntetés szerintem.

Öröklés

Az öröklés kérdése egyszerűbb az előbbieknél: amennyiben kedvezményezettet megjelölsz, akkor a nyugdíjbiztosítás nem része a hagyatéki eljárásnak és illetékmentesen felvehető a szolgáltatás összege. Amennyiben nem jelöltél meg kedvezményezettet, akkor viszont a mindenkori örökös(ök) fognak örökölni. Ez esetben is illetékmentesen, de bonyolultabb és hosszadalmasabb folyamat után. Érdemes hát kedvezményezettet jelölnöd, akinek a személyét bármikor megváltoztathatod anélkül, hogy akár az illető tudna róla.

Mi fog történni a nyugdíjbiztosítás lejáratakor?

Sokakat foglalkoztat, hogy a lejáratkor vajon az összegyűjtött pénzből hogyan lesz havi rendszerességű nyugdíjjáradék. Alapvetően három lehetőség közül kell majd választanod.

1. Felveszed a pénzt egy összegben

Ekkor Neked kell havonta felvenned belőle akkora összeget, amekkorára szükséged van az adott hónapban. Akár be is fektetheted állampapírba, és annak a kamataiból élsz. De vásárolhatsz belőle ingatlant és a bérleti díjakból fogsz megélni. Mindenképp érdemes befektetned, hiszen a nyugdíjas korodban is lesz infláció, így ha otthon tartod, akkor folyamatosan értéktelenedik a megtakarításod és ezzel együtt a nyugdíjad összege.

2. Örökjáradékot kérsz

Létezik olyan biztosítás, amely a várható élettartamod alapján örökjáradékot biztosít, ami azt jelenti, hogy halálodig egy előre meghatározott összeget fizet havonta. Mivel a biztosító - a hagyományos nyugdíjbiztosításhoz hasonlóan (ld. feljebb) - a megtakarításodat befekteti, ezért a fix kamatot és a többlethozam nagy részét jóváírja, ezzel növelve a havi járadék összegét. Ilyenkor tehát nem kell tartanod a nyugdíjkiegészítésed elértéktelenédésétől. Ami hátrány lehet, hogy amennyiben a tervezettnél hamarabb elhalálozol, akkor a bent maradt összeg nem örökölhető. Viszont ha a statisztikailag vártnál tovább élsz, a biztosító akkor is a halálodig fizeti a járadékot.

3. Fix tartamú járadékot kérsz

Ekkor nem a halálodig, hanem előre meghatározott tartamig szolgáltat a biztosító. Így természetesen egy váratlanul hamar bekövetkezett eltávozás esetén a kedvezményezettek öröklik a maradék összeget, de ha sokáig élsz és lejár a tartam, akkor nem fogsz további járadékot kapni és marad az állami nyugdíj.

A három megoldás közül azonban nem kell most döntened, hanem majd a lejáratkor. Addig pedig várhatóan finomodni és talán bővülni is fognak még a lehetőségeid.

Kinek jó és kinek nem a nyugdíjbiztosítás?

Gyakorlatilag mindenkinek ajánlható, aki nem bízik az állami nyugdíjrendszerben, szeretne anyagi függetlenséget elérni és ehhez egy biztos hátterű pénzintézetet a háta mögött tudni. De mégis van néhány eset, amikor nem tudsz vagy nem ajánlott nyugdíjbiztosítást kötnöd.

Amennyiben nem tudsz vagy nem akarsz rendszeresen félretenni legalább havi 10.000 Ft-ot, akkor nem fogsz tudni nyugdíjbiztosítást kötni. Ennyi ugyanis a legtöbb biztosítónál a minimum összeg, amivel indíthatsz egy ilyen megtakarítást. Ez alatt egyébként a fix költségek el is vinnék a hozamot, tehát nem is érdemes alacsonyabb összegben gondolkoznod. Ekkor inkább válassz önkéntes nyugdíjpénztárat vagy ha már van, akkor annak összegét emeld meg, így csökkentheted akár annak a költségét (sávosan határozzák meg a pénztárak a költséget a beérkezett megtakarítás függvényében).

Azonban nemcsak havonta, hanem negyedévente, félévente vagy évente is fizethetsz nyugdíjbiztosítást, így ha szezonális munkát végző vállalkozó vagy, akkor is bátran vágj bele egy ilyen megtakarításba.

Van egy másik lényeges megkötés: amennyiben elmúltál 55 éves, tehát kevesebb, mint 10 éved van hátra nyugdíjig, akkor sem biztos, hogy érdemes nyugdíjbiztosítást kötnöd. Vannak már olyan termékek, amelyek kilenc évre is köthetőek, ezek nyomott költséggel rendelkeznek, de még így sem biztos, hogy megéri ilyet kötnöd. Érdemes előtte alaposan átszámolni a lehetőségeket. Ebben szívesen segítek. Esetleg érdemes egy egyösszegű nyugdíjbiztosításon elgondolkoznod és havi rendszerességgel eseti díjat utalni rá, vagy önkéntes nyugdíjpénztári számlát nyitnod, vagy ha már van, akkor a meglévőre befizetett megtakarításod összegét növelni.

Ha úgy érzed, hogy kellően képzett vagy pénzügyi téren, ezért egymagad is tudsz jó döntéseket hozni a tőkepiacon, és annyira bízol magadban, hogy a nyugdíjas életed biztonságát is felteszed rá, akkor válassz NYESZ számlát. Ha ügyes vagy, olcsóbban kijössz, mint a nyugdíjbiztosítással, de lehetnek nem várt buktatók is, ezekről (is) írtam ebben a cikkben.

Ha viszont a tanácsadó jelenlétét és időnként a segítségét igényled, akkor a nyugdíjbiztosítás a Te terméked.

De hogyan válaszd ki a számodra megfelelő tanácsadót és nyugdíjbiztosítást?

Melyik nyugdíjbiztosítás számodra a legjobb, legmegfelelőbb?

Gyakorlatilag mindegyik ügynök, biztosítási alkusz, honlap azt ígérti, hogy az ő megoldása a legjobb, legnagyszerűbb, azzal biztosan nem fogsz mellé. A biztosítási szakma nincs híján az önfényezéstől, mondhatni kerülik az álszerénységet. Mindenki a maga szempontjából igyekszik meggyőzni Téged.

Az ügynök azt mondja, hogy az általa képviselt cég a legjobb, és a marketingeseik által kitalált szöveget mantrázza: piacvezető, ilyen-olyan díjat nyert, prémium, magas hozamot tud elérni, és azért jó, mert német vagy holland vagy olasz vagy amerikai, stb. Egy biztos, az ügynök a céget képviseli, így azt akarja eladni.

Az alkusz azt fogja mondani, hogy ő látja a teljes kínálatot, így a legjobb megoldást fogja kínálni Neked. Az első állítása akár igaz is lehet (bár kérdéses, hogy cca. 40 nyugdíjbiztosítást korrekten átlátnak a többi biztosítási termék mellett), a második állításra láttam már cáfolatot, nem egyszer. Itt ugyanis a biztosítók alkuszok számára fizetett jutaléka vagy egyéb motiváló eszköze is szerepet játszik és sokszor az a termék lesz a “legjobb”, amelyik biztosítótól magasabb jutalékot kap az alkusz. Persze ezt nem köti az orrodra.

Léteznek a piacon azok az alkuszok, akik erős online jelenlétet építettek ki és áldoztak az online kalkulátoraikra, őket nevezem a nyugdíjbiztosítások “árukeresőinek”. Ők ugyanazt a munkát végzik, mint az offline alkuszok, de mielőtt találkoznál velük, előbb online is kiszámolhatod ugyanazt, amit ő maguk tennének eléd személyesen. Végeztem próbakalkulációt és meglepődtem. Sajnos nem pozitív irányban, ugyanis a legnagyobb ilyen online alkusz adatai köszönőviszonyban sem voltak a biztosító saját kalkulátorának adataival.

Tudnod kell, hogy a termék választásakor az egyetlen szempont, amit objektíven mérlegelni tudsz, az a költség.

Ha ugyanazt a hozamot feltételezed és ugyanakkora összeget fizetsz végig, soha nem szünetelteted vagy díjmentesíted a terméket, nem élsz a díjcsökkentéssel sem, tehát ha előre tudod, hogy 30 évig milyen lesz a Te anyagi helyzeted és a biztosítók is ugyanazt a hozamot érik el, akkor ér valamit az oline “árukereső”.

Ha előbbiek közül bármelyikben legalábbis bizonytalan vagy, akkor tudd, hogy teljesen haszontalan ilyen árösszehasonlítgató kalkulátorocskákkal bíbelődnöd, mert csak félrevezetnek. Főként, hogy nem is jó adatot mutatnak. Erről készítek is egy videót néhány nap múlva, mert komoly forint milliókkal tévednek.

Mi alapján érdemes döntened?

Úgy korrekt, ha mondok valamit magamról...

Közgazdász végzettséggel rendelkezem, 2002. júliusa óta foglalkozom biztosításokkal, hitelekkel, megtakarításokkal és befektetésekkel. Voltam értékesítő, fiókvezető, majd 2016-ban megalapítottam saját vállalkozásomat, ahol pénzügyi tanácsadással foglalkozom.

Elsősorban magánszemélyek és KKV szektor számára végzek szolgáltatást, nagyon szeretem minden részletét, de a szívügyem a megtakarítások. Az anyagi függetlenség propagálása a hivatásom, és ebben kitüntetett szerepe van a nyugdíjbiztosításoknak is.

Már több, mint ezer családnak segítettem valamilyen biztosítási, megtakarítási, hitel vagy ingatlan céljának elérésében, jelenleg több, mint 600 ügyfelem szerződését kezelem és két junior tanácsadó útját egyengetem.

Hogyan néz ki nálam egy pénzügyi tanácsadás?

Több ügyfelem is felhív, amikor vásárol egy autót vagy ha gyermeke születik, esetleg nyaralni megy vagy nagyobb ingatlanba költözne és a biztosítási, megtakarítási, hitelezési területen is átnézzük a lehetőségeit. Így velük egy évben akár többször is találkozom, beszélünk. Számomra ez egy pénzügyi tanácsadó feladata: a fontos pénzügyi döntéseknél jelen vagyok és segítek azok megvalósításában.

Jelentkezz Te is ingyenes tanácsadásra, amely nem kötelez Téged semmire sem. Nem alkalmazok manipulatív trükköket, mint a legtöbb “kolléga”, így tényleg kötetlenül tudunk beszélgetni és a nagyjából 1 órás beszélgetés során csak Rád koncentrálok majd. Nálam a “sorozatgyártás” kizárt, elsődleges szempont a minőség, ezt ügyfeleim véleménye is alátámasztja.

A beszélgetés végén nem foglak megkérni, hogy köss bármilyen szerződést, mindössze információt és tanácsot fogsz tőlem kapni, ami után meg tudod hozni a helyes döntést.

Foglalhatsz időpontot közvetlenül a naptáramba is vagy töltsd ki ezt az űrlapot alul és visszahívlak.