Az elmúlt hónapban megbolydult, sőt megbolondult a hitelpiac. Újra. Most nem a CSOK-kal támogatják a beruházókat (igen, a CSOK-ot valójában ők kapták, a családokon csak átfolyik a támogatás), hanem az ún. Zöld Otthon Pogrammal.

Miről is szól nagyon leegyszerűsítve a zöld hitel? Ha új ingatlant vásárolsz vagy építesz, és az megfelel a program energetikai előírásainak (BB energetikai besorolás és 90kWh/m2/év primer energiaigény), akkor lefeljebb 70millió Forint hitelt vehetsz fel legfeljebb 25 éves futamidővel, fix 2,5% kamatra. Ráadásul ha családos vagy, akkor ebből az összegből két gyermek után 10millió, három gyermek után pedig 15milió forintot 0%-os hitelként vehetsz igénybe.

Eddig a mézesmadzag. Mindenkinek megéri, ugye?

Most pedig nézzük, mikor nem éri meg a zöld hitel, avagy melyek a program lehetséges buktatói.

Előre bocsátom, lehet, hogy Neked tényleg megéri a zöld hitel, sőt, a legtöbbünknek valószínűleg első ránézésre igen, de mielőtt ilyen komoly döntést hozol, és hosszú távra elköteleződsz egy hitelkontrukcióban, érdemes legalább ezt az egy cikket elolvasnod a sok hallelujázó írás után, a döntésed előtt. Mert a kamat nem minden. Sőt! Emlékszel még a svájci frankos hitelekre? Ott is csak a kamat lebegett a szemek előtt, aztán jött az elkerülhetetlen...

Na de kanyarodjunk vissza a Zöld Otthon Programhoz. Mik lehetnek a buktatói, avagy mikor nem éri meg élned a lehetőséggel?

A megfelelő energetikai besorolás nem jön össze

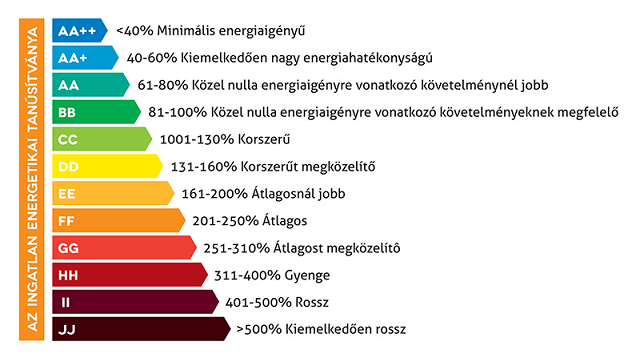

2021-ben hazánkban az ingatlanok 4,8%-a rendelkezik BB energetikai besorolással. Jövőre azonban az új lakások mindegyikének meg kell felenie ennek a követelménynek, különben nem kap használatbavételi engedélyt. Itt egy kis segédlet az energetikai besorolásokhoz.

Nézzük meg röviden, mit is jelentenek ezek a jelölések, számok és miért vannak százalékban megadva!

A rendszer 100%-nak tekinti a 100kWh/m2/év primer energiaigényű ingatlant, tehát ennyi energiát fogyaszt az ingatlan átlagosan melegvíz előállítására és fűtésre. Ezen felül meg kell felelnie a közel nulla energiaigény feltételének is, amelynek egy fontos kitétele, hogy "az épület energiaigényét az összesített energetikai jellemző méretezett értékéhez viszonyítva legalább 25%-os mennyiségben olyan megújuló energiaforrásból kell biztosítani, amely az épületben keletkezik, az ingatlanról származik vagy a közelben előállított."

És akkor még csak a BB besorolásnál tartunk, amely plecsnit egy 81-100%-os ingatlan kaphat meg. Bár erre nem találtam megfelelő statisztikai adatot, de van egy erős sejtésem, hogy az ingatlanok túlnyomó vagy inkább elsöprő többbsége 95-100% közötti értékeket kap. Miért gondolom ezt? Mert a beruházó elsődleges célja a profit maximalizálása, és az ingatlanok "zöldítése" sokba kerül, tehát a kötelező minimumon felül nem sokat vállalnak. Ennyi a magyarázat.

Igen ám, de a zöld hitel esetében nem elég a BB besorolás!

A zöld hitel esetében viszont ez az érték édeskevés. Oda ui. a már említett 90kWh/m2/év teljesítménynél alacsonyabb fogyasztásra lesz szükség. Ha pedig ez nem sikerül, akkor ugrott a zöld hitel, marad a piaci kamatozású kölcsön. Csak képzeld el a helyzetet, amikor zöld hitelre alkalmasnak hirdetnek egy ingatlant, de a végén az energetikai szakvéleményt kiállító szakember szerint 91kWh/m2/év lesz az energiaigénye a lakásnak, ami miatt a vásárló bukja a támogatást, és belekényszerül egy drágább hitelbe, amit egy olyan lakásra vett fel, amit pont a zöld hitel ígérete miatt magasabb áron vásárolt meg annál, mint amennyit eredetileg szándékozott volna vásárlásra költeni. Sakk-matt.

De legyünk jóhiszeműek, és ne feltételezzük a legrosszabbat, tegyük fel, hogy valóban megfelelő energetikai értéket fog kapni az ingatlan. Ehhez azonban át kell tervezni az ingatlan gépészeti megoldásait (ha nem volt már eleve megfelelő), és plusz megújuló energiaforrásokat kell beépíteni. Ez pénzbe kerül, és ne gondolja senki, hogy a beruházó ezt benyeli. És így érkezünk el a második ponthoz.

Drágább ingatlan, több hitel

Ahogy már említettem, a zöld ingatlan drágább lesz. Miért? Mert a napelem, a hőszivattyús rendszerek drágábbak, mint egy gázra kötött kombicirkó. Igaz, védjük vele a környezetet, aminek a hasznosságát nem lehet eléggé hangsúlyozni. A kérdés, hogy az ingatlanok mennyivel lesznek drágábbbak egy ilyen fejlesztéstől, amit a zöld hitelre alkalmassá tétel jelent? Erre nincsenek statisztikai adataim, szerintem másnak sem, mindenesetre saját tapasztalataim, a hozzám érkező érdeklődők elmondásai és az ingatlanos portálok kínálati adatait böngészve sok millió Ft-os a különbség egy "normál" BB besorolású és a zöld hitelre alkalmas ingatlan között. Nehéz pontos összehasonlítást tenni, hiszen az ingatlan elhelyezkedése, alaprajza, mérete, egyéb építészeti megoldásai és ezer más tényező is befolyásolja az árat, épp ezért nem is mernék vállalkozni ilyen ár összehasonlításra. Viszont az egyes ingatlanok, tehát a sima BB-s lakások, házak "zöldhitelesítésekor" kiderül a turpisság: egy másfél milliós napelem felhelyezése és rendszerbe kötése miatt ötmillióval kérnek többbet ugyanazért az ingatlanért.

De engem, mint vásárlót mégiscsak a matek érdekel a legjobban, azaz mennyit fogok havonta fizetni és mennyivel csökkenti ez a rezsimet. Igen, itt már kevés a hitelek kamatait összehasonlítani, a korszerűsítés miatti rezsicsökkenést is figyelembe kelll venni. (Ez az igazi rezsicsökkentés, ha már itt tartunk...) De hogy még tovább árnyaljam a képet: ha olya ingatlant vásáronál, amire önállóaan telepíthetsz napelemet, akkor lehet, hogy jobban jársz, ha zöld hiteles ingatlan helyett normál BB-s ingatlant veszel és otthonfelújítási támogatásból vagy napelemes pályázatból te magad bővíted a rendszert, így megspórolva az ingatlanberuházó tetemes hasznát.

Nézzünk egy elképzelt, de életszerű példát. Úgy számolok, hogy a zöld hitel miatt 10%-kal lesz drágább az ingatlan, mintha normál BB-s ingatlant vásárolnál.

| zöld hiteles lakás | normál lakás | |

|---|---|---|

| Vételár | 77.000.000 Ft | 70.000.000 Ft |

| önerő babaváró kölcsönből (ennek max. 75%-a számítható be önerőnek, így a min. 20%-os arányhoz kell a következő tétel is) | 10.000.000 Ft | 10.000.000 Ft |

| CSOK három (vállalt) gyermek után | 10.000.000 Ft | 10.000.000 Ft |

| ÁFA visszatérítés | 3.666.667 Ft | 3.333.333 Ft |

| OTK (Otthonteremtési kamattámogatott) hitel | 15.000.000 Ft | 15.000.000 Ft |

| OTK havi törlesztőrészlete 20 éves futamidőve (zop-pal 0%, normál esetben 3% kamattal) | 62.500 Ft | 83.190 Ft |

| lakáshitel összege | 38.333.333 Ft | 31.666.667 Ft |

| Lakáshitel havi törlesztőrészlete 25 éves futamidővel (2,5% zop vagy 3,6%-os piaci kamatozású, egyedi kedvezménnyel, 10 éves kamatperiódussal) | 203.129 Ft | 185.285 Ft |

| Havi törlesztőrészlet összesen | 265.629 Ft | 268.475 Ft |

Láthatod, hogy havi 3ezret nyersz ebben az esetben, viszont plusz minimális megtakarításod lesz még a rezsin. Igaz, ha pályázatból vagy otthonfelújítási támogatásból csináltatod a plusz zöldítést, akkor ezt ugyanúgy megspórolhatod (persze így megint növekszik a költséged). És persze kérdés, hogy mennyi a tényleges plusz költség vételárban, lehet ennél alacsonyabb, de magasabb különbséggel is számolni. És azt se felejtsük el, hogy míg a támogatás rögzíti a kamatot, a piaci hitel esetében változhatnak a kamatok felfelé, de lefelé is. (Nemrég még 2,9%-ra adtak ugyanilyen hitelt, de volt példa 6-7%-ra is.) Nem egyszerű tehát kizárólag kalkuláció alapján döntést hozni, de érdemes számolgatni.

A következő pontok alapján azt kéne eldöntened, hogy a fenti példa szerinti havi 3ezres nyereségért megéri-e bevállalni a nem is alacsony kockázatot.

Tíz éves ottlakási kötelezettség

Ha részt veszel a Zöld Otthon Programban, akkor a megvásárolt ingatlanban kell laknod életvitelszerűen és lakcímkártyával igazolhatóan. Ezt a hitel folyósítását követően 90 napon belül igazolnod is kell a lakcímkártya bemutatásával. Ez egyben azt is jelenti, hogy egy munkahelyváltás sem kivétel, sőt, ha ne adj' isten elválnátok tíz éven belül, akkor is ott kell laknotok egy házban. Még egy féléves német munka bevállalása is kérdéses, mert ellenőrizhetik az életvitelszerű ottlakást. Ha ez nem teljesül, és kiderül, akkor a hitel átvált piaci kamatozásúra, a 0%-os OTK rész pedig 3%-os normál OTK-ra.

Tíz évig nem tudod hasznosítani, sem eladni. Ezért befektetésnek sem jó.

A következő tíz évben nem tudod sem bérbeadni, sem más módon hasznosítani az ingatlant. Saját cég vagy egyéni vállalkozást székhelye lehet, de más hasznosítás nem megoldható. Kisbolt vagy fodrászüzlet a garázsban teljesen kizárt. Következmények ugyanazok, mint az előző pontban.

Az ingatlan nem eladható a kedvezmény elvesztése nélkül, a zop-ot nem tudod átvinni másik ingatlanra, mint a CSOK-ot, még akkor sem, ha az az ingatlan is megfelelne a követelményeknek. Természetesen a hitel zárásával eladhatod az ingatlant, de ha ez tíz éven belül történik, akkor az MNB jogosult büntetőkamatot kivetni a bankra, amit tovább fognak hárítani rád.

"Amennyiben a Lakáshitel Szerződés vonatkozásában a jelen terméktájékoztató 1.4., valamint 1.5. pontjában előírt feltételek nem teljesülnek, a kapcsolódó refinanszírozási kölcsön visszafizetése érdekében a hitelintézetnek ezen tényről való tudomásszerzését követő munkanapon gondoskodnia kell az AL12 MNB azonosító kódú beküldéséről az MNB részére, továbbá ezzel egyidejűleg a jelen terméktájékoztató 6.4. pontjában meghatározottak szerint elektronikus úton küldött cégszerűen aláírt nyilatkozattal értesítenie kell arról az MNB-t, hogy mikortól áll fenn a jogosulatlan igénybevétel, amely alapján az MNB kiszámolja és a hitelintézet pénzforgalmi számláján beterheli a bünető kamat összegét." - MNB ZOP terméktájékoztató, 1.4.10.

Mennyi a büntető kamat, ha idő előtt eladod a lakást?

A rendelet szerint a mindenkori alapkamat kétszeresét kell felszámítani a teljes kölcsönösszegre a folysóítástól a visszefizetésig eltelt teeljes időszakra. Jelenleg, tehát 2021.10.19-én a jegybanki alapkamat mértéke 1,65%, ebből adódik, hogy a büntető kamat mértéke 3,3%. Ha ez a kamatszint marad és mondjuk 50millió Ft-ot veszel fel és hat év múlva értékesíted az ingatlant és zárod a hitelt, akkor a büntetőkamat mértéke: 9.900.000 Ft. Ez azért már más megvilágításba helyezi a befektetési célú zop hitelek megtérülését. Különösen, ha az alapkamat növekvő trendjét vesszük alapul, amelyben az inflációs cél miatt további emelkedés várható.

Tehát gyors továbbértékesítéssel befektetésnek nem érdemes zöld hitelezni, még akkor sem, ha a hirdetésben ezt látod.

A keretösszeg elfogy menet közben, a hitelbírálat vagy akár az építkezés alatt.

Sajnos reális veszély, hogy a keretösszeg épp akkor fogy el, mielőtt leszerződnél. Ez a 200mrd Ft elsőre soknak tűnik, a valóságban azonban átlag 40-50 millió Ft-os hitelösszeggel kalkulálva mindössze 4-5ezer zöld hitel folyósítását teszi lehetővé. Ha a lakásépítések növekedési ütemét és számosságát vesszük alapul (a KSH adatai szerint 2018-ban 17ezer, 2020-ban már 28ezer épített lakás, ami idén még több lesz), akkor ez a keret akár két hónap alat is kimerülhet, de alig hihető, hogy 3-4 hónapnál tovább kitart. Természetesen elképzelhető keretbővítés, hiszen jövőre választások lesznek (és pont április előtt kilőni egy ilyen programot nem fognak), de az első félévben szinte biztos, hogy elzárul a pénzcsap.

Ez akkor érdekes, ha építkezésben gondolkozol vagy olyan ingatlant vásárolnál, ahol még egy kapavágás sem történt. Van rá esély, hogy a banki szerződéskötésig elfogy a keretösszeg, ami azt eredményezi, hogy rá leszel kényszerülve piaci hitel felvételére, amelyek kamatai pedig egyre emelkednek. Tehát drágább ingatlant tudnál vásárolni/építeni drágább hitelből.

Van-e megoldás a buktatók kiiktatására?

Jogosan felmerülhet a kérdés részedről, hogy milyen lehetőségek vannak, hogy mentesülj a lehető legtöbb negatív következménytől. A tíz éves kötelezettségek sajnos kőbe vannak vésve, így az alól nem tudsz kibújni. Az energetikai minősítés vagy a keretösszeg kockázata vagy a nagyobb összegre eladósodás alól viszont egyszerűen mentesülhetsz. Piaci alapú új építésű hitellel megkötések nélkül és kevesebb stresszel vásárolhatod meg álmaid otthonát.

Akárhogy is, egy jó hiteltanácsadóra sosem volt nagyobb szükség, mint most. A gyorsaság ugyanis rendkívül fontos. Egyrészt a zop keretösszege, másrészt az emelkedő kamatok miatt. Ne is habozz tovább, írj üzenetet vagy foglalj időpontot a naptáramba és beszéljük meg a lehetőségeket még most, időben.