Napjaink egyik leginkább kínált megtakarítási terméke kétségtelenül a nyugdíjbiztosítás. De a hatalmas kínálatból milyen szempontok alapján érdemes döntened? Milyen szempontokat érdemes figyelembe venned?

A 20% adójóváírás lehetősége, a tőkeerős céges háttér és ne tagadjuk, az erős értékesítői "rajzás" mind támogatja, hogy lassacskán már több, mint 400ezer nyugdíjbiztosítás létezik kis hazánkban. Ez egyfelől hatalmas szám, főleg ha hozzáadjuk azokat a szerződéseket, amelyek bár nyugdíjmegtakarítási céllal jöttek létre, de még az adóójóváírás bevezetése előtt, ezért nem számítják bele a fenti számba. Másfelől viszont kérdéseket vet fel. Az összes foglalkoztatottnak mindössze alig több, mint 8%-a rendelkezik nyugdíjbiztosítással, és ha a nyugdíjpénztári tagokat is hozzávesszük, akkor is mindössze az aktív dolgozók mintegy negyedének van valamilyen nyugdíjcélú megtakarítása. És akkor nem az ideális megtakarítási összeget, mindössze a szerződések darabszámát vettem alapul.

Miközben a kínálat hatalmas, a reklámzaj túlharsogja időnként még a politikai hirdetéseket is, valamiért mégsem üti át az ingerküszöböt a jövőnkről való gondoskodás ezen módja. Ennek miértje nem témája ennek az írásnak, annál inkább azok a módszerek, amelyekkel a hatamas felhajtá ellenére is ki tudod választani a legmegfelelőbb nyugdíjbiztosítást. Mert a nap végén csak az fog számítani, hogy mennyi lesz a nyugdíjad.

1. Nézd meg a hozamokat a benchmarkhoz képest!

Mi az a benchmark? Referenciahozam, viszonyítási alap, vagyis egy olyan elméleti hozam, ami leképezi az alap befektetési stratégiáját, azaz ehhez képest tud jól vagy rosszul teljesíteni egy alapkezelő. Értelemszerűen illik a benchmarkot legalább az alapkezelés díjával meghaladó hozamot elérni, hogy az aktív alapkezelés értelmet nyerjen.

A biztosítótársaságok elérhetővé teszik a befektetési alapjaik minden fontos információját a honlapjukon, így könnyedén ellenőrizheted, melyik milyen eredményességgel dolgozik. A példa kedvéért bemutatom 6 biztosító eredményét nemzetközi részvénypiacon. Mindegyik fejlett piacokon fektet be és mindegyik esetben egy éves időtávot vizsgálok. A fejlett piacokon jellemzően USD-ben denominált étékpapírokat vásárolnak, ezért az USD/HUF árfolyamával is korrigáltam az eredményeket. Szándékosan nem írom le a biztosítók neveit. Egyrészt mert most nem az a fontos, másrészt elkerülném a felesleges pereskedést olyanért, ami igaz, de sérti valamelyik multi üzleti érdekét.

| "A" biztosító | "B" biztosító | "C" biztosító | "D" biztosító | "E" biztosító | "F" biztosító | |

| Benchmark hozama | 22,37% | 23,55% | 21,29% | 18,83% | 23,55% | 20,19% |

| Benchmark hozama USD árfolyamváltozással korrigálva | 24,14% | 25,41% | 22,97% | 20,32% | 25,41% | 21,79% |

| Alapkezelő által elért hozam | 30,95% | 32,6% | 28,77% | 27,43% | 23,39% | 28,97% |

| Hozam a benchmarkhoz képest | 6,81% | 7,19% | 5,8% | 7,11% | -2,02% | 7,18% |

A benchmarkhoz képesti hozam alapkezelő sikerességét, hozzáértését mutatja meg. Jellemzően ezek az alapkezelők 1,5-2% körüli díjért dolgoznak. Tehát ha azt látod. hogy pl. az "E" biztosító mínuszos hozamot ér el a benchmarkhoz képest, amire még alapkezelési díjat is felszámít, akkor az egy egyértelmű jelzés, hogy hosszútávon nem érdemes bennük gondolkoznod. Persze, mindenkinek lehet rossz éve, lehet, hogy a portfóliómenedzsert lecserélik egy jobbra, vagy a termék/tanácsadó nagyon szimpatikus neked ennek ellenére. Na de azért az "E" biztosító kilóg a sorból negatív irányban, még akkor is, ha a nominális hozam igen impozánsra sikerült. De látnod kell, hogy ez az index és az abban szereplő részvények miatt lett ennyire sikeres (a példában amúgy az msci world volt a benchmark), egy rosszabb piaci helyzetben a benchmarkot alulteljesítő alap kellemetlen perceket tud okozni.

Biztos feltűnt, hogy vannak alapkezelők, amelyek a benchmarkhoz képest jól teljesítenek, de amúgy nem a legjobb hozamot produkálták. Joggal mondhatod azt, hogy téged a benchmark nem érdekel, te jól akarsz járni. Ez egyfelől igaz, de azt látnod kell, hogy az alacsonyabb benchmark valójában egy diverzifikáltabb alapkezelést sejtet. Pl. nem 100%-ban részvényt tartanak a portfólióban, hanem megvan a lehetőség rövid állampapírok vásárlására is. Gondolj csak bele: ha a mögöttes termékek nem teljesítenek olyan jól, mint az utóbbi évben, akkor melyikkel jársz jobban? Nyilván, ahol a benchmarkot túlteljesíti az alapkezelő és egy esetleges részvénypiaci esést jobban képes "megfogni". Ebben amúgy nincs szégyenkeznivalója a példában szereplő cégeknek. Simán verték a benchmarkban jelölt indexeket, tehát az azokra épülő etf-eket is simán faképnél hagyták. Frappáns válasz a passzív vagyonkezelést fetisizálóknak...

Itt jegyezném meg, hogy az infláció 6,5%, a lakossági állampapírok zászlóshajója, a PMÁP (Prémium Magyar Állampapír) 4,55% hozamot képes kiizzadni magából. És még az ingatlanpiac is 13,3%-ot ért el (MNB lakásárindex, 2021. második negyedév végén mért éves dinamika). Ezzel szemben szinte mindegyik biztosítói alapkezelő 30% körüli eredményt tudott felmutatni nemzetközi részvényalapjaiban, vagyis annyit, amennyit az állampapírban 6 év alatt érnél el.

Egy nyugdíjmegtakarításnál ez hatalmas különbséget jelenthet a végelszámolásnál. Pontosan mennyit? Számold ki ezzel a nyugdíjkalkulátorral!

2. Nézd meg a költségeket!

Nagyon fontos tisztában lenned az adott termék költségeivel is. A költségek összehasonlítására bevezették a TKM-et, vagyis a teljes költségmutatót, ami megmutatja a termék összes költségét éves átlagban. Persze csak egy példán keresztül, ami havi 25ezres megtakarítást feltételez 10, 15 és 20 éves távon. Épp ezért a TKM jelentősen torzítja a tényleges eredményt. Nem számol azzal, ha Te nem pont ilyen tartammal szerződsz, ha időközben emeled vagy csökkented a díjat, ha felmondod a szerződést, szünetelteted, stb. Épp ezért készítettem egy kalkulátort, és a hozzá kapcsolódó cikkel együtt lépésről lépésre végigvezetlek egy létező nyugdíjbiztosítás költség- és bónuszrendszerén. Mindettől függetlenül érdemes megértened a költségeket, de számolj utána, melyikkel kell több időt töltened: hogy megspórolj évi 1-1,5% költséget vagy hogy keress plusz 5-6% hozamot. Mert az első pontban pont ezt mutattam be.

3. Olvasd el a bónusz kifizetés feltételeit!

A legtöbb nyugdíjbiztosítás kínál valamilyen hűségbónuszt, azaz ha elég sokáig fizeted, akkor jelentős extra összeget írnak jóvá a számládon. Érdemes tájékozódnod, hogy pontosan milyen feltételekkel kaphatod meg ezeket a bónuszokat. Vannak biztosítók, ahol az átlagosan fizetett megtakarításod után, de olyanok is, ahol a legalacsonyabb éves díj alapján számolják a bónuszt. Ez utóbbi esetben nyilván a magasabb díjon való szerződéskötést szeretnék elérni, ami ugyanakkor magasabb szerződéskötési díjakkal társul. Az első esetben, amikor az átlagosan fizetett díj után számolják a bónuszt, viszont érdemes élned az indexálás lehetőségével. Ezzel az infláció hatásait tudod kivédeni a megtakarításodon, így az ilyen bónuszfizetési rendszer sokkal életszerűbb és szerintem korrektebb is.

Sok helyen rendszeresen fizetik ki a bónuszokat, elosztva a tartam alatt, akár már a tartam első tíz évében, de olyan biztosító is akad, ahol csak a tartam végén. Ez azért fontos, mert ha a tartam vége előtt megszünteted a szerződést, akkor nem kapod meg a bónuszt, így viszont az éves átlagos költséged is megugrik.

Azt is meg kell nézned, hogy mikor veszítheted el a bónuszra való jogosultságot. Ha szünetelteted a díjfizetést vagy díjmentesíted a szerződést, akkor elbukod a bónusz teljes összegét? És ha reaktiválod, akkor újra jogosult leszel? Ha csökkented a díjat vagy kiveszel a megtakarításodból, akkor erre hogyan reagál a bónusz összege? Ezek az aprónak tűnő kis nyalánkságok milliókat érhetnek a végeredmény szempontjából.

4. Az extra szolgáltatások díja mennyibe krül?

A legtöbb nyugdíjbiztosítás rendelkezik extra szolgáltatásokkal. Átválthatsz a befektetési eszközalapok között, vagy megváltoztathatod a jövőben befizetésre kerülő díjak eszközalap-összetételét (átirányítás) vagy szüneteltetheted a szerződés díjfizetését. Kérhetsz eseti jellegű igazolást, számlaegyenleget, ezek mind pénzbe kerülnek. Sőt, ha pénzt veszel ki a szerződésből vagy eseti jellegű befizetést eszközölsz, az is pénzbe kerül. De pontosan mennyibe? Ezek nagy része nem tervezhető, de biztos lesz néhány alkalom, amikor igénybe veszed ezeket a plusz szolgáltatásokat. Ne ezek alapján dönts, de legyen ez is egy plusz szempont. Apropó: van esetleg díjmentes online felület a szerződés kezeléséhez? Nem mindegy, hogy mindig telefonálgatni kell, ügyfélszolgálatra bejárogatni vagy kényelmesen otthonról kezelheted a szerződésed minél több paraméterét. Esetleg mobil applikáción keresztül.

5. Kapsz-e kedvezményt?

Egyes biztosítók kínálnak kedvezményeket a második, harmadik, stb. biztosítás díjára és ekkor jól jöhet, ha van pl. egy nyugdíjbiztosításod. Ha kötnél egy kockázati életbiztosítást, vagy a meglévő lakás-, gépjárműbiztosításod díjában is érvényesítheted ezeket a kedvezményeket. Sok helyen 10-20% kedvezményt is adnak a többi szerződésedre. Így egy nyugdíjbiztosítás miatt egy évi 50ezres lakás, 40ezres kgfb és 110ezres casco esetén összesen akár 20-40ezer Ft kedvezményt is kaphatsz évente. Ugye, hogy nem egyszerű a költség összehasonlításos módszer? De van még szempont.

6. Biztosító háttere

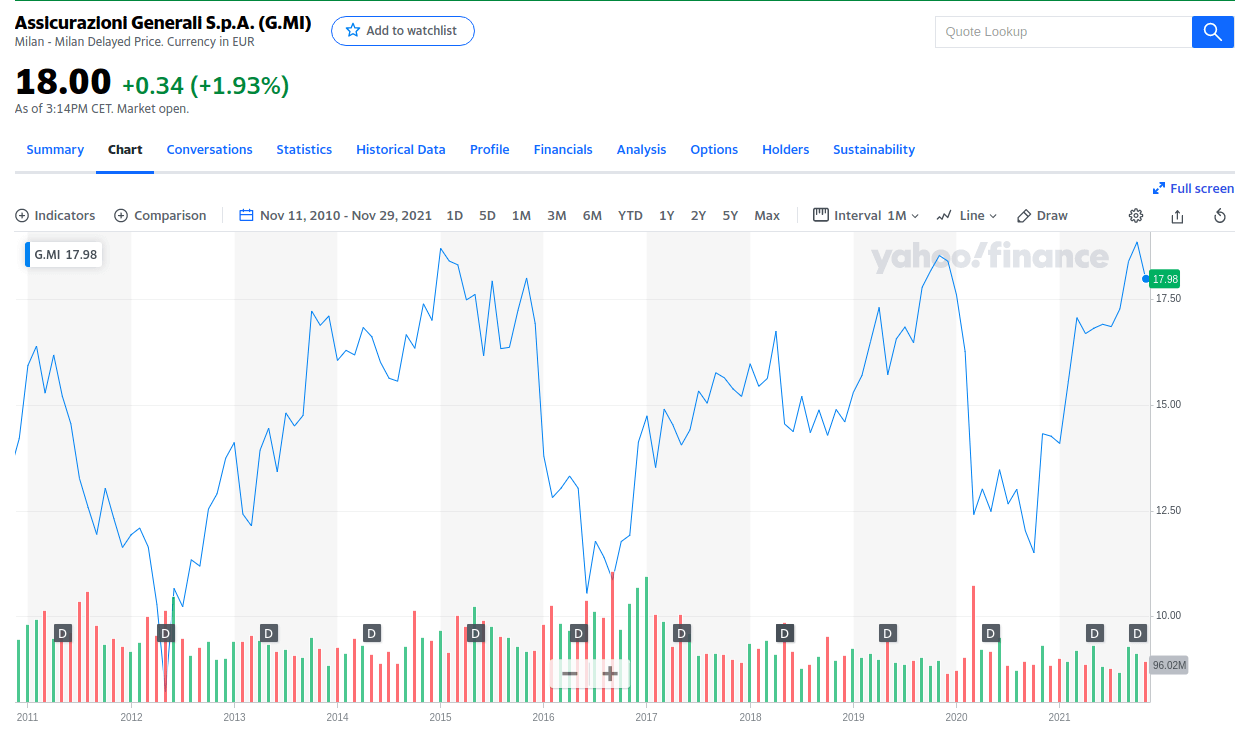

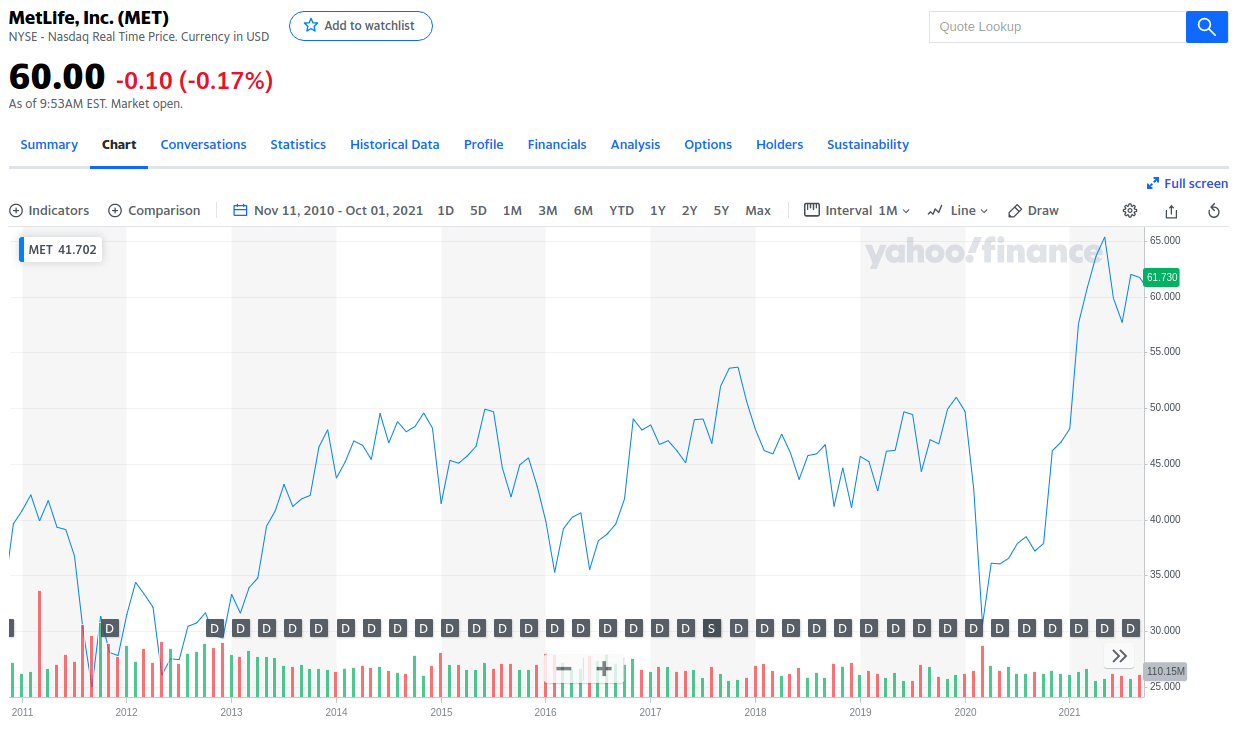

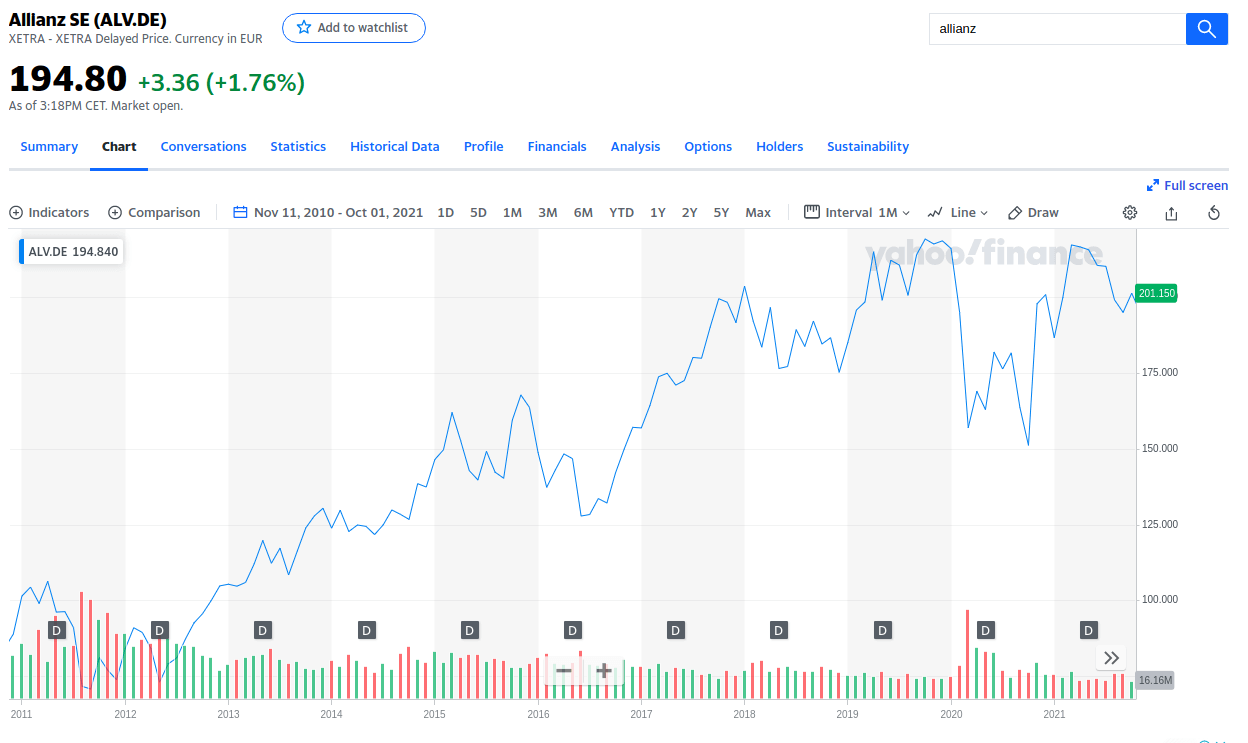

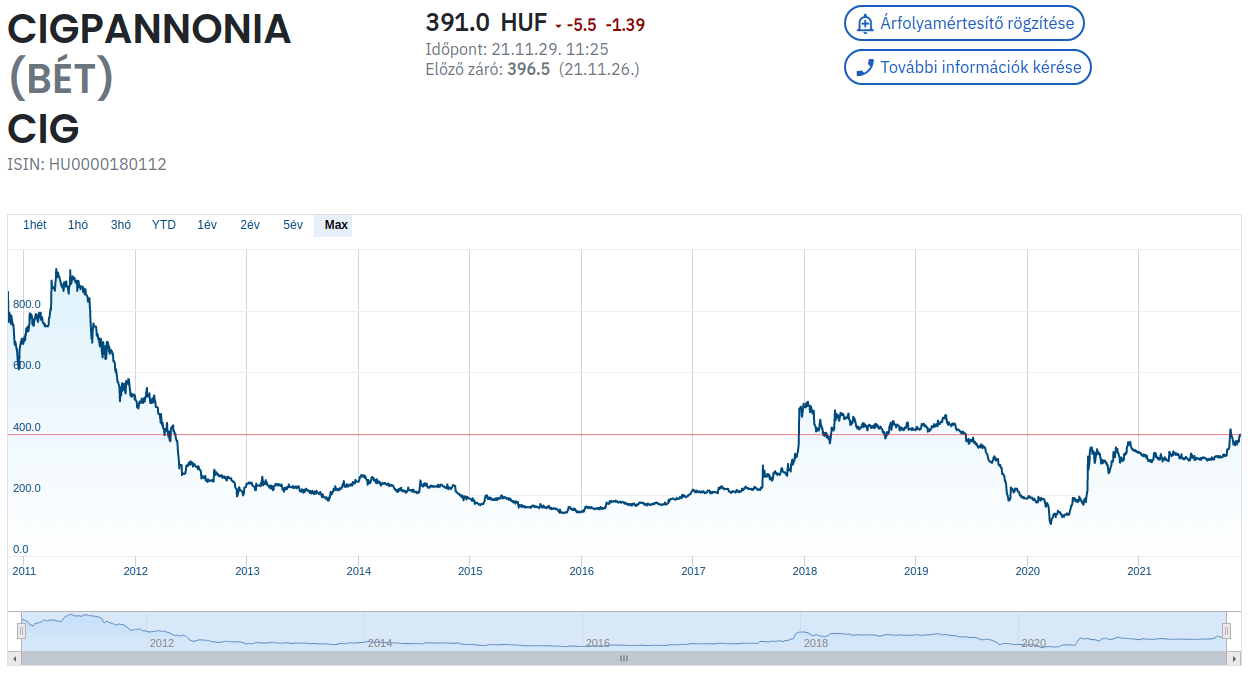

Ha nyugdíjbiztosításról beszélgetünk, az egyik legfontosabb szempontnak a biztonságnak kell(ene) lennie. Biztosnak kell lenned abban, amennyire csak lehet, hogy nyugdíjba vonulásodkor ki fogja fizetni a biztosító a félretett pénzedet és az azon elért hozamokat. Nem árt megnézni a biztosító méretét, hátterét, múltját és a részvényárfolyamát, ami kitűnően mutatja az adott vállalat eredményességét, hiszen a részvényesek már beárazták helyetted a céget. Hadd mutassak egy példát négy, itthon is ismert biztosító részvényárfolyamára.

Ha ránézel, nem egyszerű a helyzet, mozog a piac rendesen. De az látszik, hogy a nagyok stabilan növekednek, a magyar biztosító meg, hát... Néha elmozdul felfelé, ha olyan emberek szereznek tulajdonrészt, akiktől eredmény javulást remélnek.

Még egy szempont ide a biztosítókhoz: nézd meg a kommunikációját, hogy mit erősít: online vagy offline megjelenést. Ez annyiból érdekes, hogy lesz-e tanácsadód hosszú távon. Mindenképp előny az online csatorna, de lehetnek olyan szituációk, amikor emberrel beszélnél, lehetőleg azzal, akivel kötötted a szerződést. Egy kötelező gépjármű biztosításnál ez kevésbé szempont, de a nyugdíjmegtakarítás más liga.

7. Tanácsadó szakértelme és a biztosító elérhetősége

Véleményem szerint ez a legfontosabb szempont az összes közül. Ki a tanácsadód? Elérhető-e róla infó a neten, milyen véleménnyel vannak róla ügyfelei, vannak-e szakmai publikációi, elismerései? Mikor kezdte a szakmát és milyen perspektívát lát benne?

Legyél olyan, mint egy munkaadó az állásinterjún, hiszen gyakorlatilag tanácsadói állásra pályázott nálad.

Nem árt, ha egy kicsit teszteled a szakértelmét. Sok ügynök - nem megbántva senkit - inkább ért az értékesítéshez, mint a termékhez és a pénzpiacokhoz úgy általában. Ez egy olyan komplex és hosszútávú tanácsadó-ügyfél kapcsolatban, amilyen egy nyugdíjbiztosítás, jelenthet még gondot. Itt körbejártam ezt a témát, egy kissé provokatív tesztsort is írtam, ha úgy döntenél, hogy próbára tennéd azt a személyt, aki nyugdíjbiztosítást kínál neked.

A biztosító elérhetősége is fontos szempont: van-e fiókhálózata, értékesítési pontjai, ügyfélszolgálatai a közeledben. Mennyire elérhető számodra, ha esetleg az ügynök elmenne a cégtől.

+1. Alkusz vagy ügynök?

Örök dilemma, hogy melyikkel jársz jobban: független alkusszal vagy függő ügynökkel, aki csak egy cég termékeit értékesíti. Saját vélemény és tapasztalat, hogy az alkuszok is 1-2 biztosító termékeit ismerik igazán és azokat adják el neked. Nem ritkán azért, mert onnan kapják a legmagasabb jutalékot. A függetlenség jó hívószó, de esetenként nem több ennél.

Egy alkusz sok terméket, sok biztosítót ismer felületesen (és sokszor csak 1-2 céget tüzetesebben), az ügynök egyet ismer sokkal behatóbban és kialakult kapcsolatrendszere van az adott cégnél, ami még jól jöhet sok esetben. De írtam ennél egy sokkal részletesebb összehasonlítást is, talán érdemes azt is megnézned. Nehezen teszem le a voksomat egyik vagy másik mellett, mert tudnék pro és kontra érvelni mindkettővel szemben. Véleményem szerint az alkuszi lét akkor lenne igazán hiteles, ha a jutalékot az ügyfél fizetné, hiszen az ő érdekében jár el jogi értelemben (az ügynök pedig a biztosító érdekében). Amíg azonban a jutalékot a biztosító fizeti, addig nem is létezik valódi alkusz, hiszen a különböző jutalékszintek, mint motiváció, jelen van a rendszerben. Hogy mennyire tévútra vezethet az egész, azt tökéletesen példázzák a kamu nyugdíjkalkulátorok, amelyeket le is teszteltem ebben a videóban.

Egy szó, mint száz, két ok miatt sem vagy könnyű helyzetben. Egyfelől minél előbb döntened kéne, hogy a lehető legtöbb nyugdíjkiegészítést gyűjtsd össze magadnak, másfelől a legjobb döntést kell meghoznod, amivel a legmagasabb végösszeg fogja ütni a markodat.

Szívesen beszélgetek veled erről, amennyire időm engedi. Írj rám bátran vagy foglalj időpontot a naptáramba. Ha érdekelne egy konkrét nyugdíjkalkuláció, akkor itt kérhetsz egyet. De a részleteket akkor is személyesen kell majd tisztáznunk.