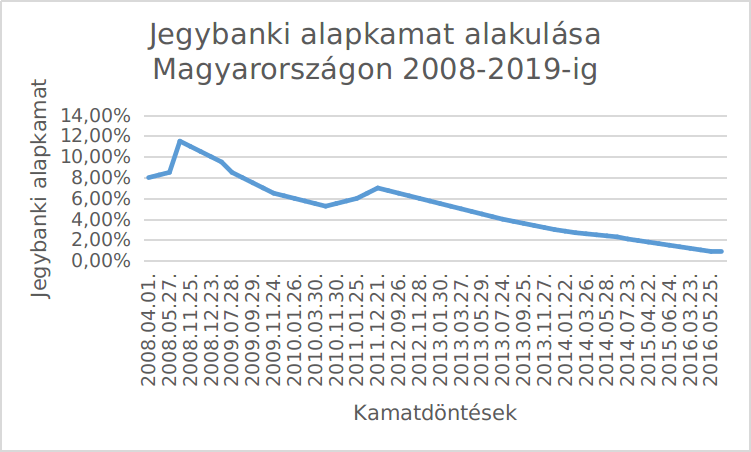

A válság következtében előállt sokk és a forint védelmében hozott döntések miatt az egekbe szökött az alapkamat és a bankközi kamatláb (BUBOR), de az utóbbi években mindkét kamat jelentősen lecsökkent, mélyen a válság előtti szint alá. Ez a hitelfelvevőknek kedvez, és az új hitelek egyre kevesebb kamatért érhetőek el. Ha van hiteled, akkor két esetben is megéri most kiváltanod.

- Változó kamatozású, rövid kamatperiódusú hiteled van.

- Magasabb kamatozású, hosszabb kamatperiódusú hiteled van.

Kamatperiódus

Miért éri meg kiváltani a hiteled?

Amennyiben rövid kamatperiódussal (egy év vagy rövidebb) vettél fel hitelt, akkor az utóbbi években jelentős kamatcsökkenésnek örülhettél. Ez azonban nem lesz mindig így, nagyjából elérték a mélypontjukat a kamatok. Gondolj csak arra, hogy az állami kamattámogatással nyújtott lakáshitelek 3%-os kamattal mennek, míg akcióban 3,14% kamatra is adtak piaci kamatozású lakáshitelt 10 éves kamatperiódussal. Ennél lejjebb már nincs tér.

Amennyiben hosszabb kamatperiódussal vettél fel hitelt, akkor valószínűleg elég magas a kamatod. 2015-ben még 6% körüli kamatokkal tudtál felvenni lakáshitelt, de ma már 3,5% körüli ajánlatot is kaphatsz.

Így összességében két oldalról is nyerhetsz a hitelkiváltással:

- Olcsóbb és

- Biztonságosabb lesz a hiteled.

Ha megnézzük, hogy mennyi az átlagosan felvett hitelösszeg, akkor azt találjuk, hogy a használt lakásokra 2015-ben felvett 5,3M Ft mára 9M Ft-ra nőtt, ráadásul ezt tovább növelték a Babaváró hitelek és az új lakásokra felvettt kamattámogatott hitelek. Most azonban a hitelkiváltás szempontjából lényeges piaci kamatozású hitelekkel foglalkozom, az állami támogatott egyéb megoldásokat egy másik cikkben részleteztem.

Mennyit nyerhetsz pontosan a hitelkiváltással?

Ahogyan azt más esetekben is láthattuk, az átlagos hitelösszeg eltér a leggyakrabban felvett hitel nagyságától, ráadásul nem ritka a kombinált hitel, amikor csok+babaváró+piaci hiteligénnyel is megjelenik az ügyfél. Erre vonatkozóan, mármint hogy mekkora össegű hitelt vesznek fel leggyakrabban családonként, a KSH nem szolgáltat adatot, de saját praxisom alapján merem állítani, hogy nem volt ritka már 2015ben sem a 10M Ft vagy efeletti hitelösszeg. Így egy tízmillió Ft-os példán mutatom be, hogy mennyit tudsz nyerni a hitelkiváltással.

Készítettem egy kalkulátort, amit innen le is tölthetsz. Ez azt mutatja meg, hogy adott kamat mellett adott hitelösszeg és futamidő esetén mekkora lesz a havi törlesztőrészleted és a törlesztőből mennyi lesz a kamatfizetés és mennyi a tőketörlesztés. Így láthatod azt is, hogy mekkora jelenleg a tőketartozásod.

Példa egy 10M Ft-os hitelkiváltásra

Ha egy 2015-ben átlagosnak mondható 5,64%-os kamatra vettél fel egy 10M Ft-os hitelt 20 évre, akkor láthatod, hogy ennek a havi törlesztőrészlete (kezelési és egyéb adminisztratív költség nélkül) 69.582 Ft volt. Mivel azóta eltelt négy év, már visszatörlesztettél a tőkéből nagyjából 1,2M Ft-ot, maradt 8.787.248 Ft tartozás. Ha ezt most fogod és átülsz vele egy 3,8%-os konstrukcióba, aminek a vége ugyanakkor lesz, mint a mostani hitelednek (tehát hátralévő futamidő 16 év), akkor azt láthatod, hogy a törlesztőrészleted 7.646 Ft-tal csökken vissza egészen 61.936 Ft-ig. Ez a következő 16 évre nagyjából 1,5M Ft megmaradt összeget eredményez Neked.

De gondolkozhatsz úgy is, hogy ki tudod fizetni a jelenlegi havi törlesztőt, de amennyivel kevesebbet kell fizetned a banknak, azt félrerakod. Használd a megtakarítás kalkulátoromat, ami a havi részletek értékét számolja általad beállított kamat és futamidő esetén. Azt fogod találni, hogy egy Prémium Magyar Állampapír kamatszint esetén is 2.152 eze Ft-ot kaszálhatsz a futamidő végén. Ha pedig egy kicsit bevállalósabb befektetési alapba helyezed a pénzed, a példa kedvéért 8% hozammal, akkor durván 3M Ft üti a markod 16 év múlva. Úgy, hogy egy árva petákkal sem fizetsÉrted már, miért mondtam, hogy milliós tippem van a számodra?z többet, mint most.

Érted már, miért mondtam, hogy milliós tippem van a számodra?

Mennyibe kerül egy hitelkiváltás, milyen költségekkel kell számolnod?

Egy hitelkiváltásnak vannak költségei is, ezeket mindenképp vedd számításba. Egyfelől pénzbe kerül(het) a meglévő hiteled előtörlesztése (végtörlesztése), és pénzbe kerül egy új hitel felvétele is. A jelzáloghitelek esetén, főként amennyiben Minősített Fogyasztóbarát Lakáshiteled (MFL) van, legfeljebb a végtörlesztett tőke 1% a költség, ezt az MNB írja elő ezekhez a hitelekhez. De van olyan bank, ahol ennél kevesebbet számolnak fel, vagy mint a CIB esetében, maximálják 30ezer Ft-ban a végtörlesztés díját. Így 3M Ft végtörlesztett tőke felett a százalékban kifejezett költség csökken. A személyi kölcsönök és a nem MFL hitelek esetében már lehetnek magasabb végtörlesztési díjak is, érdemes megnézned a hitelszerződésed vonatkozó részét.

Új hitel felvétele esetén is számolnod kell némi költséggel, hiszen a folyósítási díj vagy bírálati díj, jelzáloghitelek esetén az értékbecslés költsége, a földhivatali eljárás és dokumentumok lekérési díja, valamint a közjegyzői díj mind kiadással járnak.

A jó hír az, hogy ezen költségek jelentős részét a bankok elengedik.

Így egy jelzáloghitel esetén jellmezően minimális költséggel (12600 Ft földhivatali díjak) vagy költség mentesen tudsz hitelt igényelni. Viszont a közjegyzői díj nem banki költség, és bár néhány bank akciózik azzal, hogy beszáll a közjegyzői díjak kifizetésébe, de idén emelkedtek a közjegyzői díjak (kivéve nagycsaládosok, 35 év alatti első lakásvásárló, nyugdíjasok és új lakást vásárlók), így fenti példa esetén nagyjából 80ezer Ft közjegyzői díjra számíthatsz.

Összesen tehát a kiváltás 80.000 + 12.600 + 90.000 (9M 1%-a) = 182.600 Ft. És ezek közül a 90ezres tétel be tudod építeni az új hitelbe, a többit sajnos nem. Arra is számítanod kell, hogy az értékbecslést nem minden bank állja előre, így meg kell előlegezned és később, a hitel folyósítását követően visszafizetik a számládra. Sokan a közjegyzői díjat is beépítik a hitelösszegbe, és addig, amíg ki nem folyósítják, a megtakarításukbl vagy baráti kölcsönből fizetik ki.

Mekkora macerával és idővel jár egy hitelkiváltás?

Kezdem fordítva, az idővel. Ezt előre nem lehet tudni, de egy személyi kölcsön esetén nagyjából 2-3 napra számíthatsz és kétszeri megjelensére a bankban, egy jelzáloghitel esetén ppedig nagyjából 60-90 nap a teljes folyamat. Vannak ennél gyorsabb ügyletek is, de akkor mindennek össze kell állnia...

És a macera... Ebben sokat segítek, de azért a munkáltatói igazolást és/vagy a bankszámlakivonatokat, a tartozásigazolást és a személyes okmányaidat el kell hoznod nekem. Lesz egy új bankszámlád az új banknál, ami miatt a csoportos beszedéseidet át kell állítanod, és... Ja nem, azt hiszem ennyi. Ilyen gyorsan kevesen keresnek ennyi pénzt. 🙂 Összesen lesz egy találkozód velem és egy vagy két megjelenésed a bankban.

A folyamat a következők szerint zajlik:

- Felkeresel engem, elkészítem az összehasonlító kalkulációkat és elmondom, milyen dokumentumokat kell összeszedned.

- Beszerzed a hiteligazolást, és az egyéb szükséges dokumentumot.

- Kitöltöm a kérelmi nyomtatványokat és beviszem vagy bevisszük a bankba, megrendeljük az értékbecslést (jelzáloghitel esetén).

- Kimegy az értékbecslő.

- A bank bírál.

- Hitelszerződés megkötése és közjegyzői okiratba foglalása (jelzáloghitel esetén), a jelzálogbejegyzési kérelem érkeztetése a Földhivatalba.

- Lakásbiztosítás (és egyes esetekben kockázati életbiztosítás) megkötése, ill. záradékolás változtatása az új bankra. Ezt is én intézem.

- Folyósítás.

- Öröm, boldogság 😀

Javaslom, hogy számolgass a hitelkalkulátorral a saját hiteled alapján és nézd meg a megtakarítás kalkulátort is. Lehet, hogy sokkal jobb számok jönnek ki a saját hiteled kiváltására, főleg ha személyi kölcsönöd van vagy magasabb hitelösszeget vettél fel anno magasabb kamatra, mint ami a fenti példában szerepelt.

A konkrét termék kiválasztásában, ügyintézésben, banki kapcsolattartásban pedig rám számíthatsz. Díjmentesen teszek a zsebedbe némi pénzt, ha nem veszed sértésnek 🙂