Milyen évek várnak a biztosítók ügyfeleire a következő 10 évben? Mi a Nemzeti Bank víziója a biztosítási szektor következő időszakáról? Mit vár (el) a biztosítóktól, és mitől fog erősödni a hazai biztosítási szektor?

Az MNB pontokba szedte a főbb megállapításokat, melyek a következő tíz évet fogják jellemezni:

- Széleskörű öngondoskodás – több megtakarítás nagyobb biztonság

- Felzárkózó piacméret – vissza a régió élmezőnyébe

- Versengő piac – erősödő verseny

- Hatékony értékesítés – minden második értékesítés innovatív csatornában

- Mérethatékony intézmények – költséghatékonyabban működő intézmények csökkenő marzsok mellett

- Tisztességes és versenyképes jövedelmezőség – bizalom és stabilitás hosszú távon

- Tőkeerős biztosítók – biztonságos és prudens működés

Akkor nézzük is sorban.

1. Öngondoskodás

Az MNB jövőképe szerint az öngondoskodás szerepe erősödni fog, bár valószínűleg ehhez a kijelentéshez nem volt szükség komoly kutatásokat végezni. Elengedhetetlen ugyanis, hogy a jelenlegi helyzetből ellépjünk, de ehhez kellünk mi is, kedves polgártársak. Mekkora tömeget tartana fontosnak megjelenni az öngondoskodók között az MNB? Kb. 1millió plusz főt. Ez nyilván az újonnan munkába belépőket is jelenti, de azokra is számítanak, akik eddig a jóságos és gondoskodó állambácsira bízva élték mindennapjaikat.

Az anyagi biztonság megteremtéséhez állításuk szerint elegendő lenne a mindenkori jövedelem 3-9%-át öngondoskodásra fordítani, ami elmarad ugyan a tanácsadók által javasolt 10%-os „álomhatártól”, de kezdetnek nem rossz. Mert el kell kezdeni, ha az ember nem szeretne idős korában a híd alá kerülni vagy gyermekeitől anyagilag függeni. Később majd lehet növelni a havi megtakarítást, ahogy kifizetted a hitelt, a gyerekek kirepültek, utána kisebb házba költözhetsz, olcsóbb rezsivel, stb. Tehát lesz forrásod növelni a megtakarításra szánt összeget.

A megtakarítások, és ezen belül az életbiztosítások száma a válság óta folyamatosan csökkent, egészen 2016-ig. Az MNB szcenáriója szerint azonban a trend megfordul és 2026-ra újra elérjük a 2007-es szintet. OK, az érthető, hogy a válság miatt feléltük a megtakarításokat, de vajon mitől fog újra beindulni, amikor az látható, hogy sokan a fogyasztást is visszafogták és most újra költekezésbe és hitelfelvételbe verik magukat.

És itt találtam egy FONTOS mondatot: „A jelenleg tartósnak bizonyuló alacsony hozamkörnyezet hátráltathatja az öngondoskodási tartalékok bővülését.”

Miért fontos ez a kijelentés? Mert ebből az következik, hogy a kamatok emelkedésével nőni fog a megtakarítási hajlandóság, DE ne felejtsük el, hogy a hitelek kamatai is. Ezért (is) elengedhetetlen, hogy legyen megfelelő stratégiád a hitelfelvételkor, pl. rögzített törlesztőrészletű hitelt veszel fel vagy éves, de változtatható kamatperiódusút, stb. Katt ide, ha hitel érdekel.

Ami a jelen helyzetet illeti, a lakosság alig több, mint fele (54%) rendelkezik életbiztosítással vagy nyugdíjpénztárral. És ezek egy része közel sem lesz elegendő arra a célra, amire megkötötték azokat, tehát sem egy tragédia esetén, sem lejáratkor nem fog kielégítő szolgáltatást nyújtani.

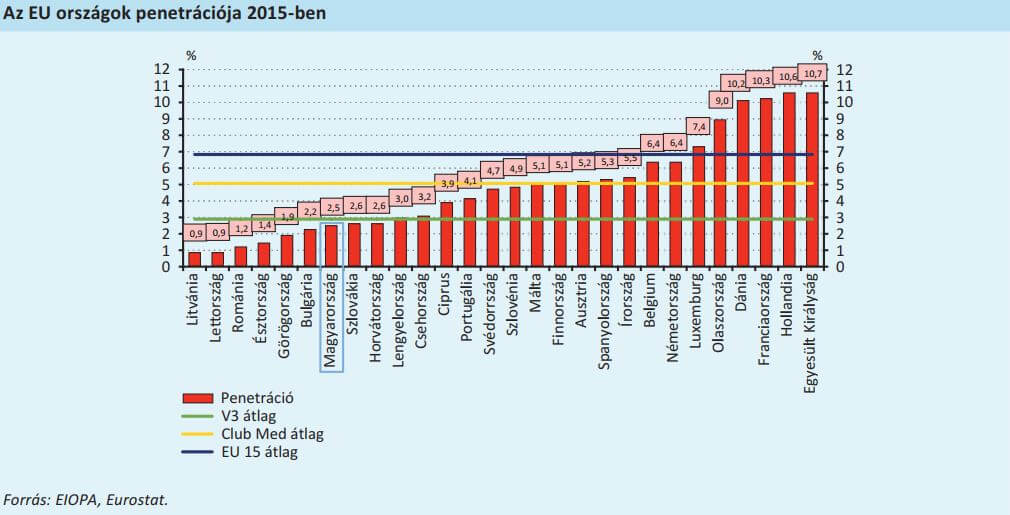

2. Vissza az élmezőnybe?

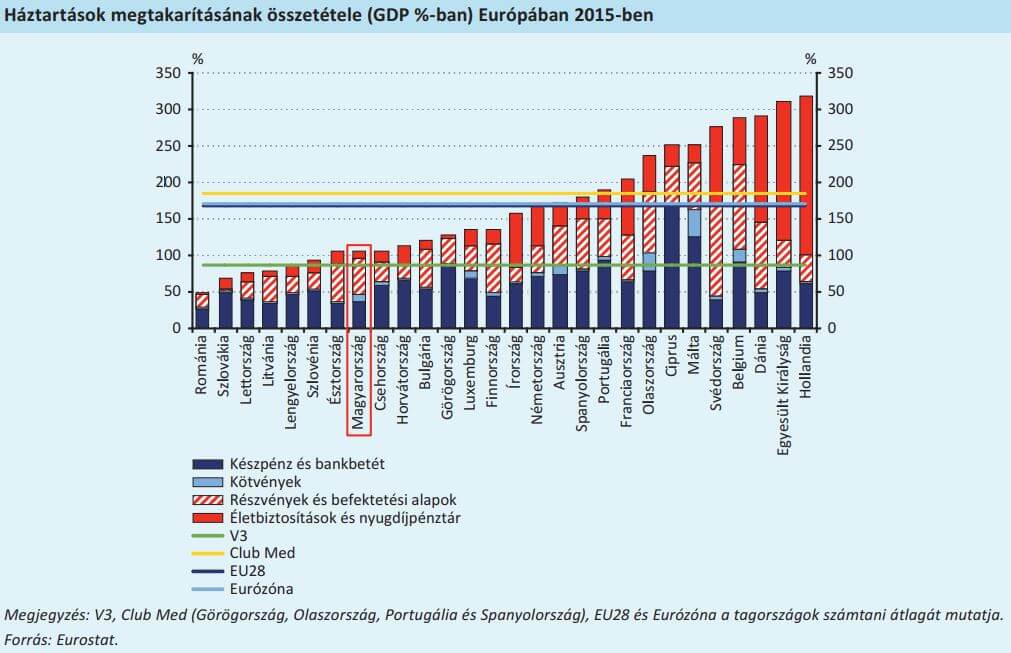

Nos, az nyilvánvaló, hogy a biztosítások súlya a hasonló fejlettségű országokétól is elmarad. Ez egyrészt lesújtó adat, másrészt viszont nagy növekedési potenciált rejt magában. Többféle növekedési pályát is vázolt az MNB, mely főleg az életbiztosítások növekedésére számít, de mindegyik függ valamilyen más tényezőtől, mint az infláció, a GDP vagy a gazdaságunk felzárkózása. Ezek nem ismertek, így áttételesen alkalmaztak feltételezést. Ez a rész kicsit marketingszagú és túl sok feltételezéseken alapul, úgyhogy lapozzunk!

Itt egy ábra a jelen helyzetről:

3. Versengő piac

Röviden: a top 5 biztosító mellé (Generali, Allianz, Groupama, Aegon és NN) fel fog zárkózni a többiek közül jónéhány. Már elkezdődött a folyamat, hiszen a piaci részesedésekből látszik a nagyok kicsik kárára történő térvesztése. Ami minket, ügyfeleket kedvezően érint majd, hogy a közvetítőkért való versenyt felváltja az ügyfelekért folyó versengés. De mit jelent ez a gyakorlatban? Eddig az volt a jellemző, hogy a biztosítók srófolták a jutalékokat, amit a közvetítőknek kínáltak, így a nagy nevű „brókercégek” MLM-es üdvöskéi a függetlenség zászlaja alatt az éppen legtöbb jutalékot kínáló biztosító termékét adták el, mint legjobb szerződést. Ezzel azonban az ügyfelek nem jártak jól. Ennek szeretne véget vetni az MNB, és ez üdvözlendő. Cél tehát a méretgazdaságosság és ügyfélérték teremtése.

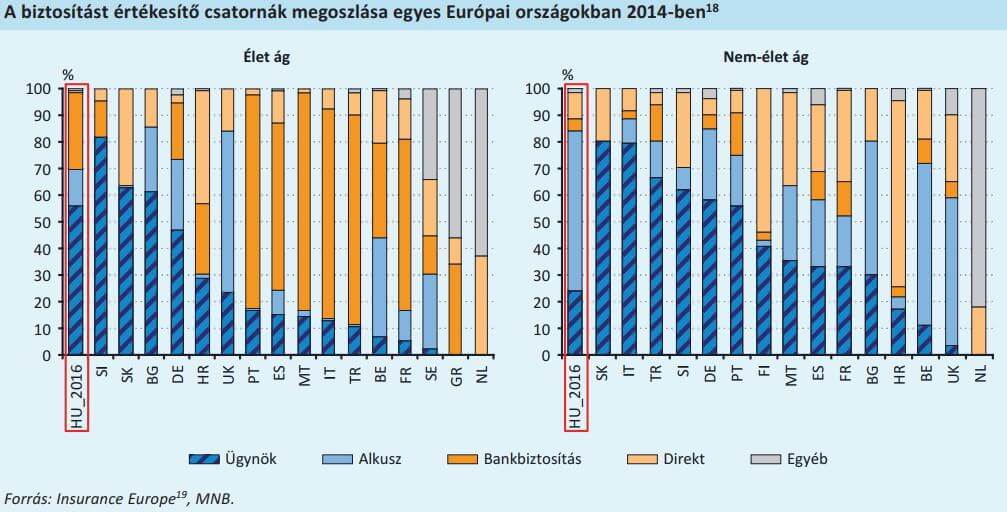

4. Innovatív értékesítés

Megtudtuk, mit jelent az MNB-nél az innováció: ügynökökből és bankbiztosításból kevesebbet, alkuszból és direkt (online is) többet szeretne látni, hasonlóan a nyugat-európai gyakorlathoz. A lényeg a költséghatékonyság és az ügyfelek számára kényelmes hozzáférés.

Nem életbiztosítások esetében ez már folyamatban van, de az életbiztosítások értékesítése még tartja magát. És – ezt már én teszem hozzá - valószínűleg nehéz lesz rövid távon változást elérni, a megtakarítások ugyanis feltételeznek az ügyfelek részéről is egy alap pénzügyi jártasságot, de ebben is el vagyunk maradva nyugati társainktól. Kérdés, hogy egy átlag életbiztosítási ügynök mekkora segítséget jelenthet, de feltétlenül többet, mint amit az online csatorna adni képes jelenleg. Az alkuszi ág felfuttatása is kérdéses, mert egyelőre a megfelelő képzések és szakemberek a biztosítók háza táján keresendők. Persze ebben is lehetnek változások.

Apropó innováció: itt az első magyar biztosítási chatbot

5. Mérethatékonyság

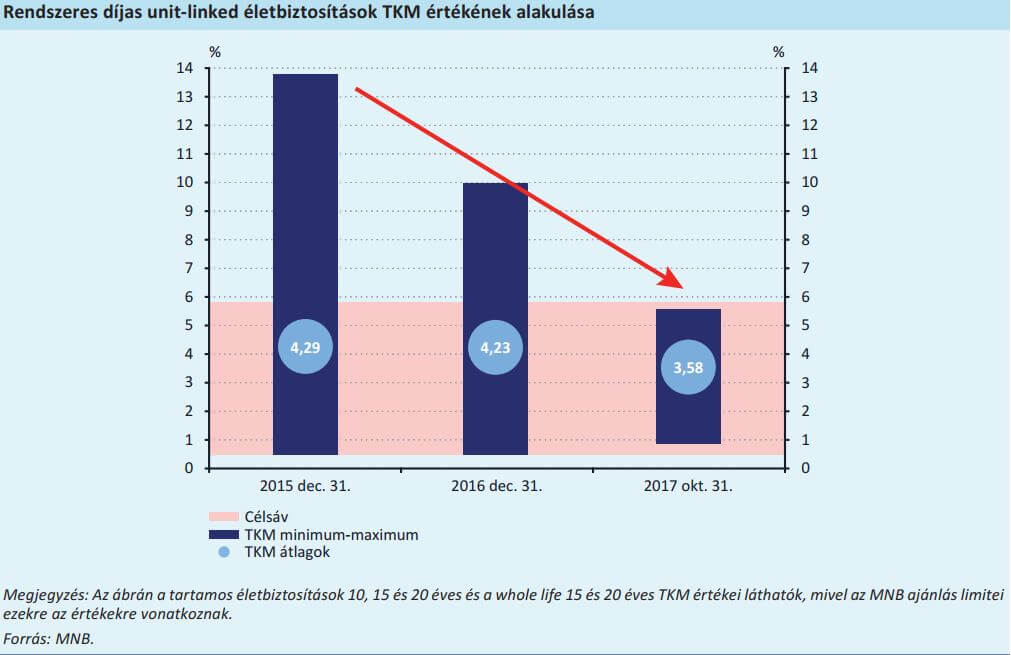

Egyszerű a képlet: elvárás, hogy olcsóbbak legyenek a biztosítók. Ezt a célt szolgálja a TKM bevezetése és ajánlások ennek maximum értékére vagy az etikus életbiztosítási koncepció. Ha más nem, az insurtech cégek rá fogják ezt kényszeríteni a biztosítókra. Kérdés, hogy ennek mi látja a kárát: a kárügyintézés minősége, a szolgáltatások körének karcsúsítása, a jutalékok, vagy a dolgozói létszám csökkentése, stb. Valószínűleg nem a részvényesek osztaléka J

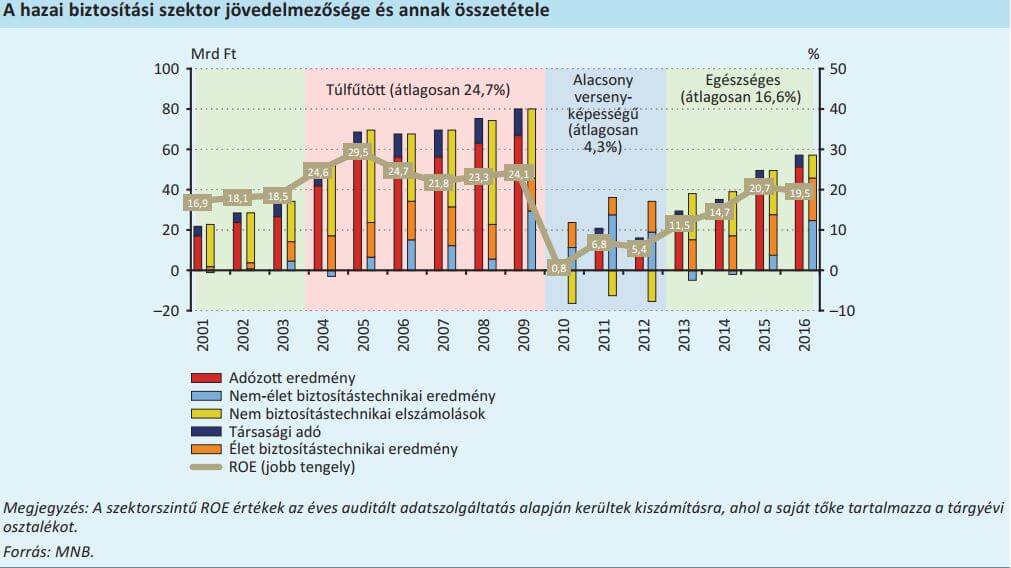

6. Tisztesség és versenyképesség

A válság után a biztosítók eredményessége majdnem visszatért a válság előtti szintre, de a versenyképesség miatt a nemzeti bank ennek csökkenését vetíti előre. A nyugati példák is azt mutatják, hogy a jelenlegi 19,5% ROE (saját tőke arányos nyereség) szintről a 10-15% lesz az ideális. Legalábbis az MNB szerint.

7. Tőkeerős biztosítók

A Szolvencia II előírásai miatt (is) jelentősen javult és a jövőben is várhatóan tovább javul a biztosítók tőkefeltöltöttsége. Ez garantálja, hogy a vállalt szolgáltatások teljesítésére meg legyen a fedezet: a károk és a megtakarítások lejárati összegei ki legyenek fizetve.

Szubjektív

Ha ki kéne emelnem valamit az MNB tanulmányából, akkor az öngondoskodási állapotokat és a biztosítók erre gyakorolt hatását helyezném fókuszba. Mert ez utóbbi erősen hat az öngondoskodási hajlandóságra.

Európai összehasonlításban elég gyéren állunk, és látható, hogy annak ellenére, hogy folyamatosan csökken a vásárlóereje, mégis rengetegen tartják a pénzüket készpénzben és bankbetétben. A befektetési alapok és részvények súlya dicséretes, de az életbiztosítások és pénztárak aránya jóval kisebb, mint a kontinens fejlettebb felén. De mielőtt az ügyfeleken verné el a port bármelyik frusztrált biztosítási ügynök (igen, szoktam hallani, hogy az ügyfelek a hibásak): el kell mondani, hogy sajnos a sok megvezetés, lehúzás is felelős. A hozzá nem értő, de 2 napos MLM-ben kikupálódott „tanácsadó”, aki a baráti körét lekötötte drága szerződésekkel, amikben sokan elvesztették a pénzük jelentős részét. Vagy akik egyszerűen a szerződéskötést követően eltűntek. A kedvenceim pedig azok, akik azzal takaróznak, hogy ők nem befektetési tanácsadók, "az ügyfél dönt, az ő kockázata". Ez is megérne egy posztot, lesz is, de most nem ez a téma.

Nem csoda hát, hogy bővülést vizionál az MNB, mert ennél aligha van lejjebb a biztosítók számára. Egy dolgot viszont fontos lenne a nagy növekedési vízió okozta eufóriában szem előtt tartani: nem szabad visszaélni ezzel a lehetőséggel. Nem szabad újból belevinni az ügyfeleket a rossz szerződésekbe, nem szabad, hogy újra a jutalék döntsön az ügyfelek érdeke helyett. Szerencsére tisztult a szakma, de még mindig vannak mohó tanácsadók, akiknél a jutalék határozza meg, hogy az ügyfélnek mire van szüksége.

Számodra, akinek elengedhetetlen, hogy gondoskodj magadról, pedig az a fontos, hogy jól válassz. Nem biztosítót, hanem TANÁCSADÓT. Mert nem az a döntő, hogy melyik szerződésnek mennyi az induló költsége, hanem hogy a tartam alatt mekkora szakértő segítségre számíthatsz a tanácsadódtól. Ezt fizeted meg ugyanis a költségekben. Legyenek elvárásaid a jutalékért cserébe, amit a tanácsadó a megtakarításodból levont költségből kap meg.